2018年3月26日,国内抗体药物领头羊三生制药公布2017年全年财报,益赛普(注射用重组人II型肿瘤坏死因子受体抗体融合蛋白)在2017年上半年增长率有所放缓的情况下,下半年销售额回调明显,全年销售额达到10.129亿元人民币,在国内抗肿瘤坏死因子(Anti-TNF)生物制剂市场份额中继续稳居60%以上,并且成为首个全年销售额突破10亿元人民币的本土抗体药物产品。

▲ 益赛普历年销售额

(数据来源:三生制药年报)

然而欣喜背后,仍然掩盖不了益赛普增长放缓的事实,相对于2016年,其销售额增长率仅为9.47%。同时值得注意的是,根据三生制药的数据来看,虽然整个TNFα靶点生物制剂2017年国内销售总额达到17亿元人民币,旦其增长率放缓至8.57%,说明国内TNFα靶点市场整体开始出现调整,并不是某个个体品种的独特表现。

TNFα靶点作为国内抗体市场最成熟的靶点,目前共有6个产品上市,三个进口(类克、恩利、阿达木),三个国产(益赛普、强克、安百诺)。类克为TNFα的嵌合体单抗,阿达木为TNFα的全人单抗,恩利、益赛普、强克和安百诺则都是TNFα受体抗体融合蛋白,都可以用于类风湿性关节炎和强直性脊柱炎等自身免疫性疾病的治疗。仅此一个靶点,品种繁多,同时国内和国外产品犬牙交错,格局复杂,可以说透过此靶点即可基本预见未来国内抗体药物的市场发展状况。

▲ 国内抗肿瘤坏死因子(Anti-TNF)生物制剂市场

(数据来源:三生制药年报)

虽然抗体药物在国内已发展多年,但相对于国内火热的研发现状,很长时间抗体药物市场数据都扑朔迷离。截止到目前,国内共批准26个治疗型抗体类药物(包括16 个进口和10个国产),2015年国内市场总量约70亿元人民币,2011-2015年的复合增长率为27.8%,结合各个品种多个渠道的报道数据,2016年国内市场总量初步计算约为90亿元人民币左右。多方预测,如果以25.5%年复合增长率计算,2020年国内抗体药物市场规模将达到244亿元人民币。然而从目前TNFα一个靶点数据表现来看,是早前的预测过于乐观,还是国内抗体药物市场仍需期待,笔者希望透过以下国内TNFα靶点抗体药物的市场数据,以期给此刻高速前进的国内抗体药物事业些许线索。

市场渗透率增长空间仍然很大

关于市场容量的整体增长放缓,人们第一想到就是是否整个市场已经过于饱和,但是根据三生年报显示国内类风湿性关节炎和强直性脊柱炎的目标人群分别为450万和400万,然而这其中接受抗TNFα生物制剂的治疗的患者分别仅为1%和1.5%,市场渗透率低得令人咂舌,但同时也说明增长空间仍然很大。

▲ 国内抗肿瘤坏死因子(Anti-TNF)生物制剂的渗透率

(图片来源:三生制药年报)

造成抗TNFα生物制剂在类风关的方面的渗透率低下原因之一,则在于病人和医生的普及率还不够,还是以非甾体抗炎药和类固醇药物类的传统药物作为主要治疗手段。好在随着自媒体和风湿年会等多渠道的专业宣传,这一情况正在慢慢改善,越来越多的医生和病人意识到生物制剂类药在治疗类风湿疾病上具有见效快、副作用小的优势。以全球数据为例,在2000年前,生物制剂类缓解症状的抗风湿性药仅占总销售额的2%左右,然而到2008年生物制剂类缓解疾病的抗风湿性药至少占据了75%的销售额,看来国内生物制剂类在治疗类风湿疾病上还需要更长一些的渗透时间,国内抗体药物在临床应用阶段仍然处于早期。

支付能力仍需更长时间考验

另一个造成TNFα生物制剂在类风关的方面的渗透率低下原因之一则在于相对高的售价。以依那西普一个产品来看,目前依那西普为使用剂量为皮下注射25mg每周两次,50mg每周一次,恩利单价约在2000元左右,国内产品的单价在700~900元,因此以依那西普的治疗来看,国产生物药年药费7~8万元基本上可以满足,进口生物药可能会达到24万元左右,价格差别极大。而目前阿达木单抗为每两周皮下注射40 mg,单价大约为7000元,虽然单价较贵,但年药费为20万元左右。

▲ 国内自身免疫性疾病生物制剂医保覆盖情况

(数据来源:中标信息网)

2017年随着新的医保目录公布,益赛普和强克两个品种得以优先进入国家乙类医保名单,为进一步增加药物可及性打下基础。考虑到进入医保后,相关产品的价格可能有所下降,再加上各个公司为应对目前激烈竞争也会为患者给予不同方式的优惠活动,很大程度上将造成增量不增收的情况。这一情况在其它一些如曲妥珠、利妥昔、康柏西普和尼托珠单抗的品种可能体现得更为明显,新版医保目录中这几个品种的价格下降比例达到50%-60%。然而这一增量不增收的情况笔者预计并不会维持太久,当售价和渗透率在某个节点实现平衡扭转后,销售额将迎来新的快速增长,只是支付能力还需要在更长的时间节点中显现收益。

平稳增长之中也不乏亮点

细看整个国内抗肿瘤坏死因子(Anti-TNF)生物制剂品种份额,可以发现2013年至2015年还是不断增长的,然后随着强克和安百诺更多产品的加入,其市场份额出现微小的振荡,但仍然保持着60%以上的绝对优势。

类克在6个产品中上市时间为最早之一,市场份额一直稳定在20%以上,同时其在中国的适应症克罗恩病并不是其主适应症,同时也避开和其它几个品种在类风湿性关节炎方面的正面激战。和国外受Infliximab生物类似药冲击不同的是,类克在国内生物类似药开发并不多,可以说短期内其市场份额不会受到较大冲击。

恩利在中国上市时间为2010年,随着更多国产药物的上市,其市场份额正在不断下降,2017年其在国内的市场份额已经下降到2.6%。考虑除美国以外,恩利在全球的销售额正不断下滑,其在中国的市场份额在未来一段时间将持续减少。药王修美乐同样基于售价较高的原因,其市场份额也正在不断下降,2017年其在国内的市场份额仅为2.6%。

▲ 国内抗肿瘤坏死因子(Anti-TNF)生物制剂品种份额

(数据来源:IMS)

六个产品中,最值得关注的是赛金生物的强克,虽然目前市场份额为7.5%,但自其2011年上市以来,销售额不断攀升,也是六个产品中唯一保持连续双位数增长的产品,2017年销售额预计达到1.5亿元人民币左右,年增长率更是超过60%。从整个市场形势来看,强克增长的市场份额可能更多来自于恩利和修美乐丢失的份额,未来如果进一步增长,免不了和益赛普正面战场的激战。

安百诺的上市时间最晚,2016年销售额为2485万元人民币,2017年销售6.69万支,初步预计销售额同比下降5.5%,目前市场份额约为1%。但是2018年2月,公司拿到扩大规模补充批件,3月又获得GMP认证,年产能将达到150万支,仍然不容小视。

疾病领域选择仍然值得慎重思考

或许还有人说这是因为TNFα相关的适应症市场还不及抗肿瘤市场庞大,以此靶点进行预测并不具备代表性。但是翻开2017年全球畅销药的列表,可以发现前三名均被此靶点药物占据,贡献约340亿美元的销售额。同时该靶点目前上市新药达到5个,2017年总销售额达到400亿美元左右。

值得注意的是,被制药届寄予厚望的生物类似药,真正实现可观收入的也只有这个靶点的几个品种,几个公司2017年的生物类似药总销售额达到10亿美元左右。因此,TNFα无论是从新药还是生物类似药的角度均表现出广阔的市场前景,以国内的市场总量来看仍然有极大的增长空间,只是基于普及率及支付方面的原因,市场并没有达到与全球市场匹配的规模。

▲ 全球抗肿瘤坏死因子(Anti-TNF)生物制剂销售情况

(数据来源:IMS)

诚然,抗肿瘤药物无论从市场价值方面还是临床价值方面一直都备受关注,但是基于目前新的医保政策,此类刚性需求的药物大幅降价,或许在未来将面对更多的挑战。同时必须承认的是,目前国内大多数抗体药物企业仍处于早期,摆在它们面前的任务当然首先是药品的上市,但更多的挑战将来自于销售和市场,在此之前所有的市场计算和估值都只是一厢情愿。

展望

当前国内抗体药物发展迅速,一日千里。据不完全统计,目前全国有超过270家生物制药公司参与抗体药物研发,临床前项目超过千个,同时还有接近300多个品种在临床阶段开发,更有15个左右的品种进入欧美临床阶段。同时2018年国内将迎来一波抗体药物的上市热潮,开始新一轮的增长,进入2.0时代。

近两年抗体药物市场大受资本青睐,独角兽个个估值数十亿,但真正的考验其实并未到来。或许在开始新一轮增长的时候,或许我们都应该以目前TNFα靶点的市场情况来观望未来一段时间内国内抗体药物市场的走向。当PD-1抗体药物脱下神药的外壳,当生物类似药接受真正市场的考验,抗体药物在中国,或冷或热,到时候或许也只有亲历其中的人才能知道。

来源:生物制药小编 作者:医药局外人

为你推荐

资讯

资讯 圣因生物完成超 1.1 亿美元 B 轮融资,加速 RNAi 疗法全球布局

本轮融资由知名产业机构领投,国际主权基金、中国生物制药、君联资本等十余家机构跟投,全球制药巨头礼来公司战略入局,高瓴创投、启明创投等现有股东持续加码支持,融资规模创...

2025-12-12 16:59

资讯

资讯 投后估值达21.37亿元,实体瘤细胞治疗领军企业君赛生物递表港交所

君赛生物共有5款在研产品,其中核心产品也是进展最快的是GC101,正开展上市前的关键II期临床试验,有望成为国内首个获批上市的TIL细胞创新药

2025-12-12 09:24

资讯

资讯 ESMO-IO | ORR达41.7%!君赛生物GC101 TIL治疗晚期后线非小细胞肺癌I期数据首次公布

这不仅是全球首个无需高强度清淋化疗、无需IL-2给药的TIL疗法治疗肺癌的临床研究,也是国内首个公开披露该领域数据的注册性临床研究。

2025-12-12 09:17

资讯

资讯 君合盟生物启动重组 A 型肉毒毒素治疗成人上肢痉挛状态临床 III 期试验,并完成首例患者入组

该临床试验由复旦大学附属华山医院李放教授和上海市养志康复医院(即上海市阳光康复中心)靳令经教授联合牵头

2025-12-11 21:06

资讯

资讯 Medidata发布全新调研报告:临床试验AI应用价值凸显,超七成用户反馈“达到或超预期”

基于对来自全球制药公司、生物科技公司及合同研究组织(CRO)中超200位核心决策者的深度调研,报告显示,目前AI在改善患者招募、优化数据管理、控制运营成本和提升试验效率等方...

2025-12-11 20:57

资讯

资讯 近20年首个全新类别抗菌药物醋酸来法莫林纳入医保,开启中国成人社区获得性肺炎治疗普惠新篇章

该产品继2025年6月30日获得国家药品监督管理局批准用于治疗成人社区获得性肺炎(CAP)后又纳入国家医保目录

2025-12-11 20:50

资讯

资讯 专注 “生物学 + AI” ,普瑞基准完成超亿元 D 轮融资,加速 AI 驱动新药研发

本轮融资由信立泰、广投资本、申宏中恒基金联合领投,老股东金谷汇枫、聚翊投资持续跟投

2025-12-10 15:55

资讯

资讯 别把“嗜睡”当懒癌!新型促觉醒药翼朗清®获批,专注维持日间清醒

促觉醒药物翼朗清®(盐酸索安非托片)正式获得中国国家药品监督管理局(NMPA)批准,用于改善阻塞性睡眠呼吸暂停(OSA)伴有日间过度嗜睡(EDS)的成人患者的觉醒程度。

2025-12-10 11:04

资讯

资讯 复星医药将其GLP-1产品全球化权益授权辉瑞,总里程碑付款近150亿人民币

12月9日晚间,复星医药发布公告称,公司控股子公司药友制药、复星医药产业与辉瑞共同签订《许可协议》,(其中主要包括)由药友制药就口服小分子胰高血糖素样肽-1受体(GLP-1R)...

2025-12-10 09:12

资讯

资讯 Capricor Therapeutics公司宣布外泌体疗法Deramiocel在DMD三期中取得积极成果

近日,专注与外泌体疗法的Capricor Therapeutics(纳斯达克代码:CAPR)公司宣布其核心管线Deramiocel在杜氏肌营养不良症关键三期 HOPE-3 研究中取得积极成果。

2025-12-09 16:38

资讯

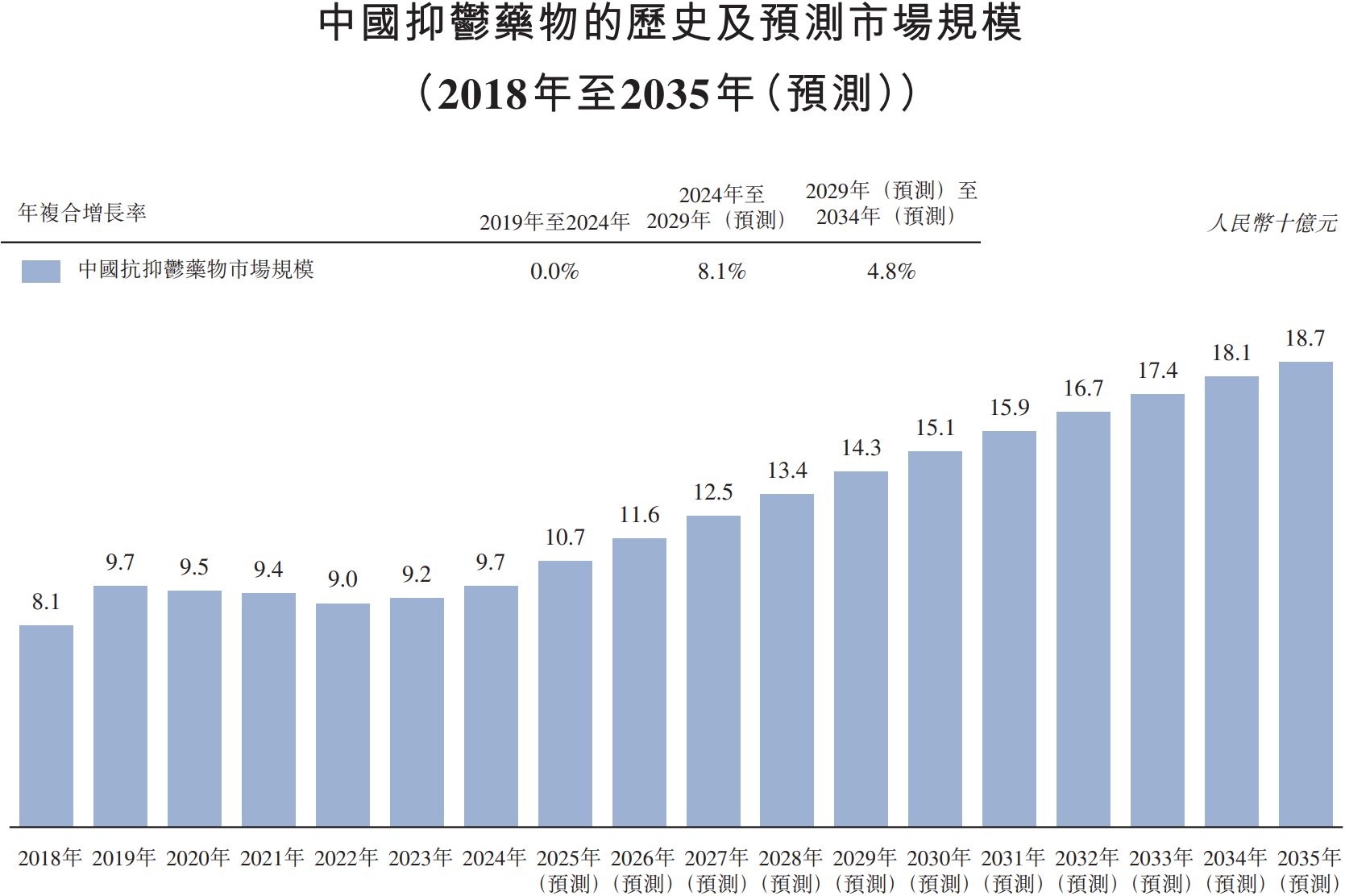

资讯 中药1类创新药剑指抑郁症治疗蓝海,远大医药GPN01360成功达到国内II期临床终点

国产抗抑郁症药物研发取得重大进展。近日,远大医药(0512 HK)的1 1类中药创新药GPN01360国内II期临床研究成功达到临床终点,产品表现出显

2025-12-08 18:27