近日,复星国际与复星医药发表联合公告称,复星医药及其控股股东复星国际已根据上市规则向港交所作出联合申请,寻求有关建议分拆复星医药之非全资附属公司Sisram并于联交所主板独立上市之批准,而香港联交所已确认复星医药及复星国际可进行建议分拆及上市。

目前,Sisram已透过其联席保荐人向港交所提呈上市申请,以申请Sisram股份于联交所主板上市及获准买卖,建议分拆及上市后,Sisram将继续为复星医药之附属公司。

起底Sisram,专注医美

复星医药于2013年在以色列成立Sisram,并直接及间接持股66.2%,当年5月Sisram收购以色列公司Alma Lasers,Sisram直接持有AlmaLasers约95.3%的股份,且Sisram的主要业务及资产皆来源于Alma Lasers,Sisram及其控股子公司Alma Lasers为全球着名的医疗科技集团,专注于设计、开发、生产及销售能量源治疗系统(包括激光、强脉冲光、红外线、射频、超声波为能量来源的医疗设备)以供医疗美学美容及微创治疗中使用。

从以上表格可以看出,Sisram绝大部分收益来自医疗美容产品线,近3年来占同期总收益均在75%左右,而生活美容产品线主要迎合美容师需求,该产品线销量保持稳定。2016年的小幅减少主要是源于中国销量的下降,以及公司正在淘汰部分老旧产品,推出新产品。

Sisram为能量源医疗美容器械供应商,向全球80个国家、地区直接或分销医疗美容器械。

根据公告,截至2014年、2015年及2016年12月31日止年度,Sisram总收益分别为101.3百万、110.4百万及118.2百万美元,年内溢利分别为6.7百万、8.6百万及8.5百万美元。

主要产品包括三部分:无创医疗美容、微创医疗美容、服务及其他,2016年分别贡献9566.1万(81%)、1416.5万(12%)及833万(7%)美元。

Sisram在美国、加拿大、德国、澳大利亚及印度,向医疗美容机构直销;在亚太、欧洲、非洲及拉丁美洲等其他国家地区分销产品,截至2014、2015及2016年12月31日,三年度来自分销商的收益占比66.2%、64.4%及61.1%。

截至2016年12月31日,来自北美、欧洲、中国、亚太(除中国外)、拉丁美洲、中东和非洲客户的销售收益分别约为26.2%、27.7%、21.8%、11.4%、7.6%、5.3%。

其中,中国分销商为其最大的客户及分销商,占2016年总收益20%以上。最近三年来自中国分销商的收益占比为19.8%、23.4%及21.8%。

根据复星医药2016年报,Alma Lasers将继续加快开拓全球市场,重点关注中国、印度等新兴市场。

分拆上市,加快产业布局

日前,资本对医美市场预期乐观,国际美容整形外科协会发布报告称,中国大陆2015年平均每千人医美疗程约1.5次,远低于美国12次、韩国20次,潜力巨大。2015年医美产值突破5000亿后,预期中国大陆医美产值将以15.5%年复合增长,2018年将达到8000亿元。

Medical Insight报告也称,全球能量源医疗美容器械市场直销收益将由2016年的约27亿美元增至2021年的44亿美元,年复合增长率10.4%。

据2016年复星医药年报,医疗器械与医学诊断营业收入人民币266391万元,同比增长18.17%;利润32287万元,同比增长18.51%。

医学诊断与医疗器械板块分为制造与代理,Sisram为器械制造业务的子公司,截至2015年12月31日,Sisram净资产仅占集团合并报表净资产的0.64%,净利润的比例1.13%。

对复星医药整个集团业务来说,Sisram上市更大的意义在于“建立独立的直接融资平台,提供持续的资金支持。”

复星医药现有体系主要分为医药工业、医药商业、医疗服务、医疗器械与医学诊断四大板块,其中复星医药主体平台是医药工业,而医药商业则主要以国药控股为主打平台,而当Sisram上市完成后,按照复星系的惯例和对该平台的规划,其将会进一步加大在医疗器械领域的并购。经过过去多年的布局,复星医药已经完成了医疗器械研发、生产、销售平台及医疗器械代理平台的打造。

牙科是复星医药较早进入的器械领域,其2002年成立的复星牙科事业部是复星医药旗下的口腔专业经营企业,主要做牙科品牌代理。除了牙科领域的代理之外,复星医药旗下还有一个医疗器械代理平台——美中互利医疗,美中互利医疗有限公司是复星的医疗器械代理平台,100%控股。其拥有超过1500名雇员,主要从事高端进口医疗设备的销售代理、输血器材及手术耗材的研发、制造、销售及营销。代理的产品包括IntuitiveSurgical的外科手术机器人系统、MAKO Surgical的RIO骨科手术导航系统、NeuroLogica的Cere Tom 和Body Tom移动CT系统等。

母鸡孵蛋的上市模式

值得一提的是复星医药在2015年底发布公告称,公司董事会逐项审议通过关于亚能生物技术(深圳)有限公司(简称“亚能生物”)境外上市方案的议案,并同意提请股东大会批准亚能生物首次公开发行H股并在香港联交所主板上市,但之后并未有实质性进展。由此,外界对复星医药的判断是有可能将医学诊断业务也分拆上市。

虽然目前关于亚能生物为平台的医学诊断业务会不会上市,并未有明确的消息,但是蓝鲸健康认为,随着复星医药对旗下成熟业务的不断拆分上市,会对市场需求和自身服务不断地细分,行业内的龙头分拆一家专注于新兴细分领域的重要子公司上市融资,好像母鸡孵蛋,等小鸡成熟后再帮助其上市,而这一模式将成为未来资本市场的重要上市模式。

日前,药明康德即分拆旗下药明生物在香港资本市场上市,目前该公司已经通过聆讯,上市指日可期。药明生物为药明康德旗下主要从事生物制剂业务的板块,数据显示,按2015年收益计算,药明生物在中国生物制剂研发服务市场排名第一,市场占有率达36.4%。

药明生物的生物制剂业务为药明康德旗下三大板块之一,截止2016年9月的9个月中实现营收6.97亿元,实现净利润1.72亿元,预计将募集39.76亿元。目前,药明康德的另一板块合全药业已经于2015年4月分拆于国内三板上市,可以想见,药明康德将继续分拆余下的细分业务并推动其上市。

目前复星医药在医学诊断、医疗器械、医疗服务等方向都形成了颇具规模的业务板块,从目前已经拆分的Sisram准备上市的情况来看,也许下一个就是亚能生物。由于复星旗下有多家医疗机构,已经形成了复星医药成熟的医疗服务板块。再加上复星医药在资本运营上的丰富经验,未来医疗服务板块择机打包上市具有很大可能性。

来源:21世纪经济报道 蓝鲸健康 医谷综合

为你推荐

资讯

资讯 带状疱疹疫苗“遇冷”,百克生物2024年净利润腰斩

近日,国内疫苗龙头企业百克生物发布2024年年报,数据显示,其报告期内实现营收12 29亿元,同比下降32 64%;归属于上市公司股东的净利润2 32亿元,同比下降53 67%。对于营收...

2025-04-23 12:59

资讯

资讯 重庆常用药联盟接续集采中选结果

近日,重庆常用药联盟接续集采中选情况公布,该联盟由重庆牵头,联合湖北、广西、海南、贵州、云南、青海、宁夏、新疆及新疆生产建设兵团等十省(区、市)开展的药品集中带量采...

2025-04-21 18:48

资讯

资讯 全周期智控慢病,诺和诺德与京东健康开启战略合作

2025年4月21日,全球领先的生物制药公司诺和诺德与京东健康在北京正式签署战略合作协议,标志着双方在糖尿病和体重管理领域的合作进入新阶段。依托诺和诺德百年深耕慢病领域的专...

2025-04-21 15:57

资讯

资讯 康方生物1类新药依若奇单抗上市申请获批,用于中重度斑块状银屑病成人患者

该药是我国第一个且唯一获批上市的IL-12 IL-23“双靶向”单克隆抗体新药,是康方生物自身免疫性疾病领域首个获批上市的一类新药。

2025-04-21 13:39

资讯

资讯 阿斯利康乳腺癌1类创新药卡匹色替片中国获批

该药适用于联合氟维司群用于转移性阶段至少接受过一种内分泌治疗后疾病进展,或在辅助治疗期间或完成辅助治疗后12个月内复发的激素受体(HR)阳性、人表皮生长因子受体2(HER2)...

2025-04-21 11:02

资讯

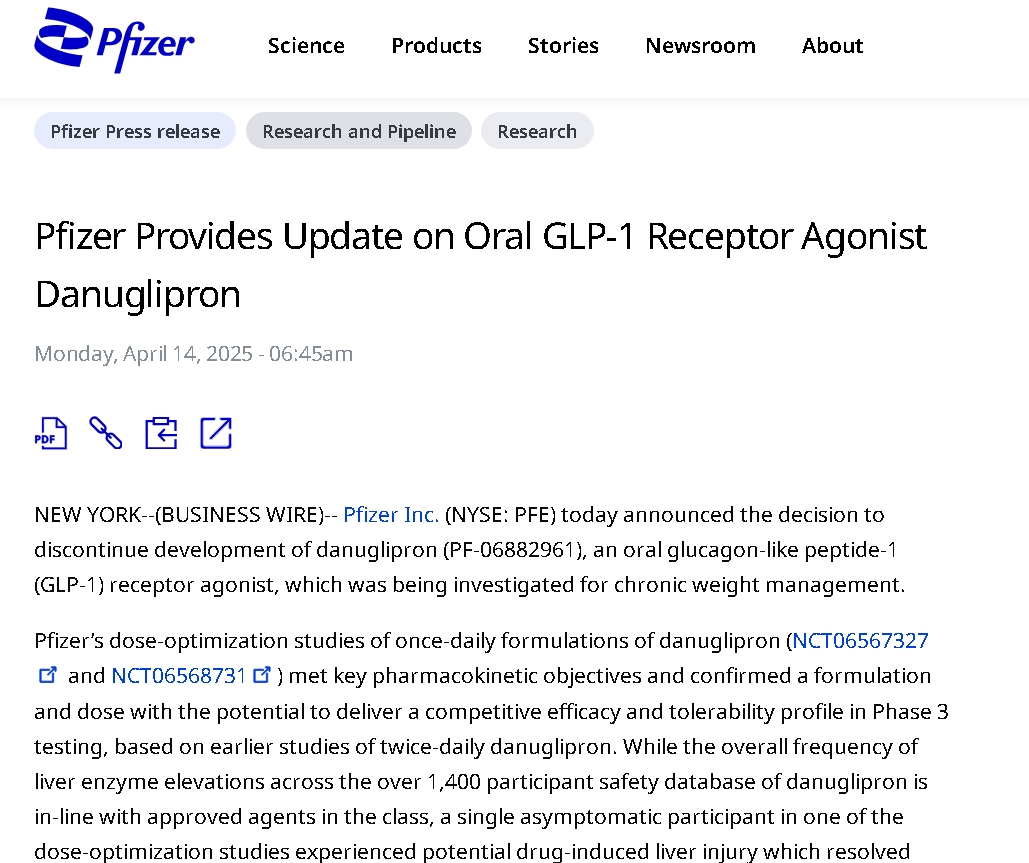

资讯 辉瑞宣布终止一款口服GLP-1减肥药的临床开发

近日,辉瑞在其官网宣布,决定终止开发口服胰高血糖素样肽-1受体(GLP-1R)激动剂Danuglipron(PF-06882961),原因系在一项有关用药剂量的临床试验中,一名患者出现了可能由该...

2025-04-21 10:29

资讯

资讯 福建省医保局印发单列门诊统筹支付医保药品目录(2024年版)

根据2024年6月发布的《福建省医保药品单列门诊统筹支付管理办法(试行)》,为了让参保患者无需住院、在门诊就医也能用上国家谈判药品、享受医保待遇,将适用于门诊治疗、使用周...

2025-04-20 13:34

资讯

资讯 首批中国消费名品名单,医药健康企业有哪些?

近日,工业和信息化部办公厅发布首批中国消费名品名单,分为中国消费名品名单和中国消费名品成长企业名单。首批中国消费名品名单共包括93个企业品牌和43个区域品牌。中国消费名...

2025-04-20 11:17

资讯

资讯 携手共绘“个性化近视手术”新蓝图:爱尔眼科与爱尔康启动100家医院全光塑技术战略合作

双方将以技术共享为核心,以人才培养为支撑,以科研协作为纽带,全力推进屈光手术标准化诊疗体系建设,加速前沿技术在临床领域的普及应用

文/ 屈慧莹 2025-04-19 23:35

资讯

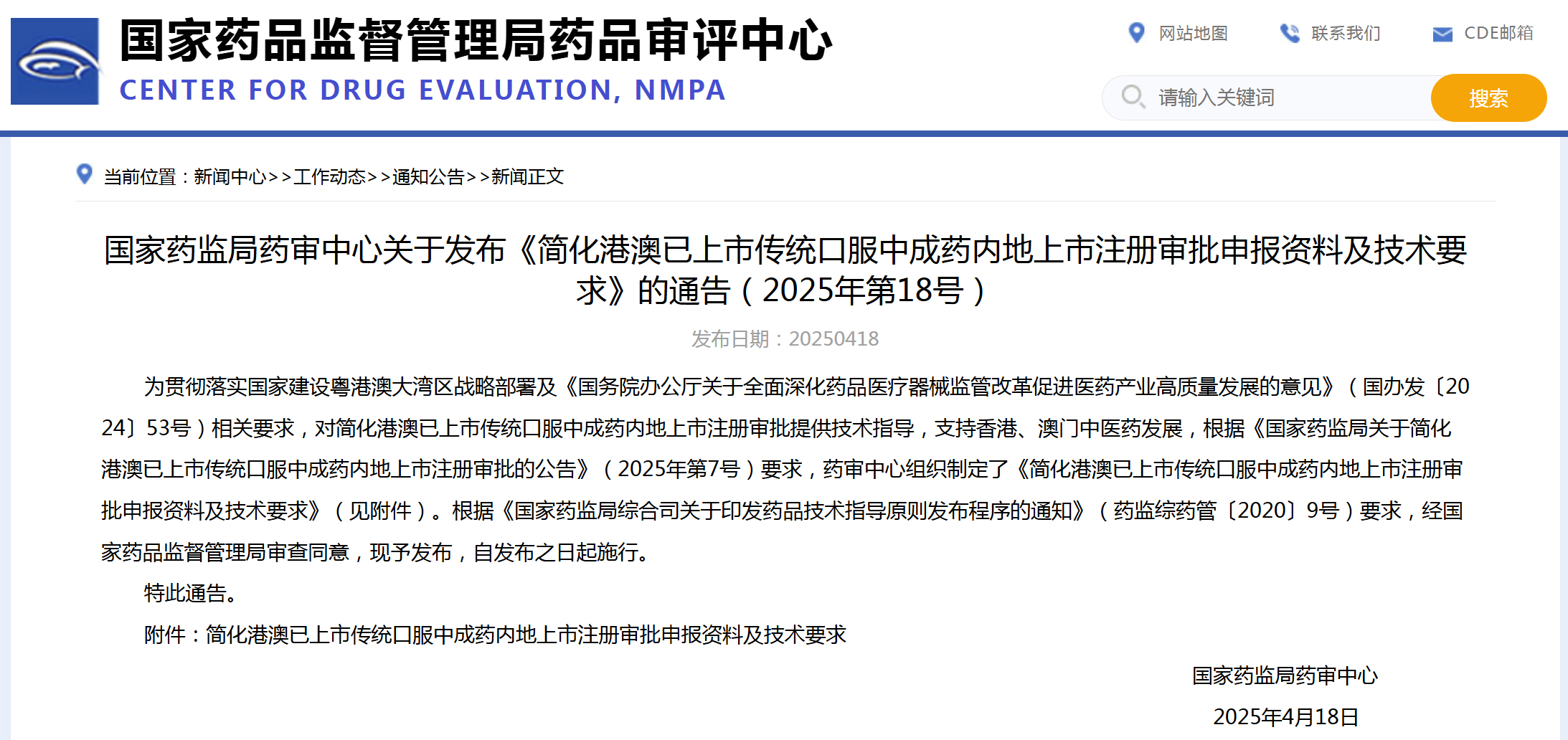

资讯 CDE:简化港澳已上市传统口服中成药内地上市注册审批申报资料及技术要求

允许香港、澳门特区本地登记的生产企业持有,并经香港、澳门特区药品监督管理部门批准上市且在香港、澳门特区使用15年以上,生产过程符合药品生产质量管理规范(GMP)要求的传统...

2025-04-18 18:54

资讯

资讯 君德医药完成近亿元A轮融资,加速推进创新药械组合平台建设与产品上市

本轮融资主要用于首个减重口服器械的注册及生产销售,以及加速多个核心创新药械组合技术平台的产品管线研发进程。

2025-04-18 14:34

资讯

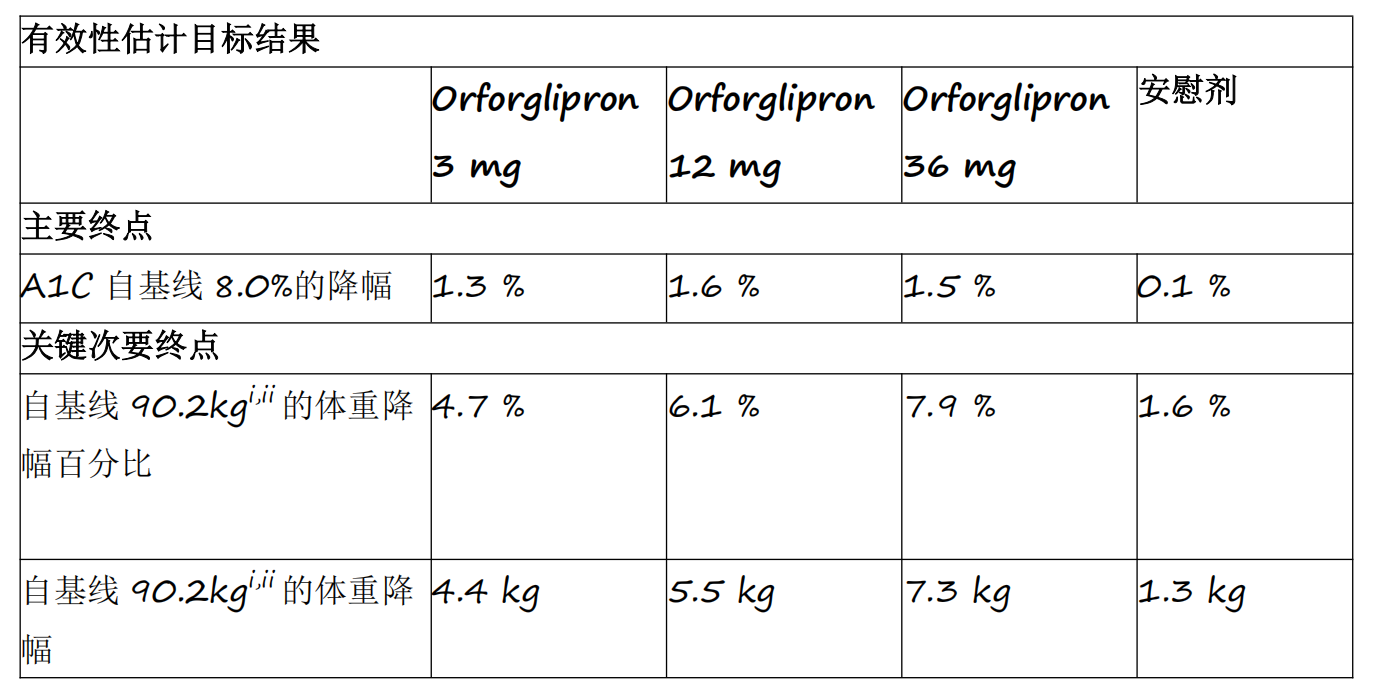

资讯 礼来首个小分子口服GLP-1RA药物orforglipron 3期临床研究成功

Orforglipron是首个成功完成3期临床研究的小分子GLP-1类药物,各剂量组平均A1C降幅为1 3%至1 6%

2025-04-18 14:12