近年来,生物药市场保持高速增长的趋势,抗体药物、融合蛋白药物在肿瘤、自身免疫病发挥了巨大的作用,造福患者的同时助推这两个细分市场持续扩容。随着病理的深入研究和开发技术的发展,抗体药物不断拓展新的适应症,并取得了一系列进展,新的融合蛋白技术等也推动融合蛋白药物发挥更大作用。

抗体药物和融合蛋白药物在表达体系、适应症等方面有诸多相似性,笔者将系统介绍抗体与融合蛋白药物的市场格局。

本文统计范围涵盖欧美市场上的57个抗体药物(包括单克隆抗体、双特异性抗体、Fab片段、ADC)和13个融合蛋白药物(不讨论Fc融合凝血因子)。

A、抗体药市场总体分析

适应症分析

抗体药物应用最广泛的适应症为肿瘤和自身免疫病,近年来被陆续开发用于多发性硬化症、哮喘、心血管疾病等新的适应症。

截至2016年4月,已上市57个抗体药物。本文根据适应症分类对这些抗体进行统计分析。

其中,自身免疫病抗体和抗肿瘤抗体为销售额占比最大的两类,二者合计占到抗体总份额(753亿美元)的82%。自身免疫病抗体17个,合计销售额达到321亿美元,占42%;27个抗肿瘤抗体合计销售额达到301亿美元。

其他领域中,也有不少值得关注的单药。眼科药物Lucentis,单药销售额35亿美元;罕见病药物抗体为Alexion公司的Soliris,单药销售额21亿美元;神经系统疾病抗体为Biogen公司的Tysabri(那他珠单抗)和Sanofi公司的Lemtrada(阿伦单抗),合计销售额21.6亿美元;呼吸系统疾病抗体为Novartis/Roche两家公司合作的Xolair(奥马珠单抗),单药销售额20亿美元;骨科用药抗体为Xgeva/Prolia(狄诺塞麦,两药适应症不同,严格讲前者为抗癌药物),合计销售额14亿美元。

焦点上市品种点评

★Remsima/Inflectra(Infiliximab,英夫利昔单抗)

这是全球范围首个上市的抗体生物类似药物,2013年底在欧盟获批,2016年在美国获批。

虽然生物类似药发展比原来预期的要慢一些,但近两年仍然取得了里程碑式的进展,期待能给生物制品领域带来更多变化。

★IL-17单抗

2014年、2016年FDA先后批准了2个IL-17单抗药物,分别是Cosentyx(Secukinumab,苏金单抗)、Taltz(Ixekizumab)。

IL-17单抗在临床中与现有标准疗法Enbrel(Etanercept,依那西普)、Stelara(Ustekinumab,优特克单抗)相比,具有明显的疗效优势,有望逐步取代后两者。

★IL-5单抗

白介素介导的信号通路在哮喘中被深入研究并取得重要进展。2015年、2016年FDA先后批准了2个IL-5单抗:Nucala(Mepolizumab,美泊利单抗)、Cinqair(Reslizumab),为哮喘未满足的临床需求提供更多选择。

★PCSK9单抗

2015年,FDA先后批准了2个PCSK9单抗:Repatha(Evolucumab)、Praluent(Alirocumab)。PCSK9单抗以全新模式对抗LDL-C,被视为继他汀药物以来最大的创新,外界给予广泛关注。

赛诺菲凭借一张6750万美元买来的优先审评券后来居上,旗下Praluent率先上市。不过,监管机构对慢性病的安全性考量十分谨慎,加上价格昂贵,PCSK9单抗上市放量缓慢。2016年一季度,两者销售额仅分别为1600万、1300万美元。

★PD-1单抗

2014年FDA先后批准了2个PD-1单抗,分别为:Opdivo(Nivolumab,纳武单抗)、Keytruda(Pembrolizumab,派姆单抗)。

默沙东的Keytruda通过先开发晚期黑色素瘤适应症,并将Ⅰ期扩大到1000例,滚动申报的方式,成为首个上市的PD-1单抗,超越BMS原本遥遥领先的Opdivo。

Opdivo则稳扎稳打,多个Ⅲ期临床先后获得积极数据,甚至一度因疗效好提前终止临床研究,并创造了4个工作日获得FDA批准的纪录。2016年一季度,Opdivo销售额飙升至7.04亿美元,远超Keytruda(2.49亿美元)。

随着多个联合治疗的临床研究快速推进,Opdivo和Keytruda的销售额有望继续保持高速增长。

此外,罗氏的PD-L1单抗Atezolizumab有望于2016年获批,同样被业界寄予厚望。

★VEGFR单抗

罗氏于2004年、2006年先后上市2个VEGFR单抗,分别为Avastin(Bevacizumab,贝伐珠单抗)、Lucentis(Ranibizumab、雷珠单抗),前者用于癌症适应症,后者用于AMD等眼科适应症。

Lucentis和Avastin机制完全相同,是一种Fab片段,开发眼病适应症后成为罗氏/诺华新的“摇钱树”。

2011年再生元/拜耳开发的竞争药物Eylea(Aflibercept,阿柏西普)上市,该药是一种受体抗体融合蛋白,具有价格低、注射频率低的优势。

Eylea市场拓展迅速,2015年超越Lucentis,成为最畅销的眼病药物;而Lucentis的销售额则开始持续下降的趋势。

★Soliris(Eculizumab,依库组单抗)

罕见病药物Soliris于2007年获批上市,成为Alexion公司的营收利器。Soliris治疗费用高达53.7万美元/年,是全世界最昂贵的药物之一。

有分析模型指出,重磅单抗药物仿制者众多,竞争激烈,Soliris反而是最好的生物类似药目标。

★多发性骨髓瘤治疗单抗

2015年FDA先后批准了2个治疗多发性骨髓瘤的单抗药物:Darzalex(Daratumumab)、Empliciti(Elotuzumab)。Darzalex是针对多发性骨髓瘤的首个免疫肿瘤疗法,Empliciti则是针对多发性骨髓瘤的免疫刺激单抗。

2016年一季度,艾伯维披露Empliciti销售额为2800万美元,强生则未披露Darzalex的销售数据。

★传统重磅抗体药物

Humira、Remicade、Herceptin、Avastin、Rituxan等,依然是最畅销药物,Humira更是凭借2015年140亿美元销售额蝉联最畅销药物。

随着专利陆续到期,这些传统重磅抗体药成为生物类似药开发的主要目标。目前Remicade已经有生物类似药上市,其他重磅抗体药物均有多个处于后期临床研究阶段的生物类似药,有望近两年陆续进入欧美日等主要市场,从而改变整个抗体药物的市场格局。

B、抗体药适应症拓展

2015年,2个PCSK9抗体药物获批,分别为Repatha、Praluent,用于血脂紊乱;2015年底、2016年初,2个IL-5抗体相继获批:Nucala和Cinqair,都用于哮喘。

抗体药物的适应症快速拓展,笔者对2016年处于后期临床研究阶段的非癌症适应症抗体药物进行了观察统计。

总体情况分析

除癌症、自身免疫病适应症以外,神经系统疾病抗体药最多,集中在阿尔茨海默症、偏头痛和多发性硬化症。其次为呼吸系统疾病,主要是哮喘适应症;血液病主要为血友病药物;抗病毒抗体适应症包括HIV感染和RSV感染;罕见病抗体适应症包括包涵体肌炎和淀粉样变性;眼病抗体适应症为AMD;心血管疾病抗体为辉瑞的PCSK9抗体。

抗体药亚型方面,IgG1亚型最为常用,IgG2、IgG4的应用快速增加,应用这两个亚型的抗体合计达到15个。此外,新型抗体逐步推进到后期临床阶段,如Ablynx的nanobody,诺华的单链抗体可变区scFv。

处于后期临床阶段的非癌适应症抗体药数量分布(按适应症分类)

焦点在研品种点评

★Ocrelizumab

罗氏在研的Ocrelizumab是目前唯一可有效治疗原发性进展型多发性硬化症(PPMS)的药物,有望于2016年获批。分析机构预测,该药2020年销售额将达到30亿美元。

★Dupilumab

赛诺菲与再生元合作开发的Dupilumab,该抗体靶向IL-4R,用于治疗哮喘和皮肤病。Dupilumab有望于2016年获批,分析机构预测2020年销售额将达到20亿美元。

★Romosozumab

安进与优时比联合开发的Romosozumab为靶向骨硬化蛋白,治疗骨质疏松。Ⅲ期临床试验显示,Romosozumab明显优于礼来畅销多肽药特立帕肽和安进旗下另一款抗体药狄诺塞麦。

C、融合蛋白药物

适应症与市场分析

截至2015年,欧美共计批准了13个融合蛋白药物。

融合蛋白药物以自身免疫病为应用最广泛的适应症,5个融合蛋白合计销售额106亿美元。其次是眼科药、再生元的Eylea,单药销售额40亿美元;以及抗贫血药、Fc融合血小板生成素拟肽Nplate(罗米司亭),单药销售额5亿美元。糖尿病药物为两个GLP-1融合蛋白,Fc融合GLP-1药物Trulicity(度拉鲁肽)和白蛋白融合GLP-1药物Tanzeum(阿必鲁肽),合计销售额3亿美元。

融合蛋白药物品种点评

★Enbrel(Etanercept)

Benepali(Etanercept)

Enbrel是最畅销的融合蛋白药物,2015年销售额接近87亿美元。

2016年1月,欧盟批准了首个Enbrel的生物类似药Benepali,该类似药由三星Bioepis开发,百健负责在欧盟地区的销售,2016年首季度销售额200万美元。Enbrel美国地区的专利则被安进成功延长到2028年。

★Eylea(Aflibercept,阿柏西普)

Eylea由Regeneron开发,经历了与宝洁、赛诺菲(收购安万特之后放弃Eylea的合作)的失败合作,最终在与拜耳的合作开发下成功推向市场,于2011年上市。

再生元因祸得福,作为一家小公司,保留了Eylea美国市场的权利。2015年,Eylea销售额40亿美元,其中美国市场达到26亿美元。再生元还从拜耳、赛诺菲等合作伙伴拿到高额的授权费,总营收达到40亿美元,几年间成长为一家中型药企。2016年一季度,Eylea销售额达到12亿美元,保持高速增长。

★Zaltrap(Aflibercept,阿柏西普)

Zaltrap成分与Eylea一样,用于转移性结直肠癌,由赛诺菲负责销售。

★郎沐(康柏西普)

郎沐由成都康弘开发,为Eylea同类药物,2013年底获批,2014年4月上市,当年实现销售额1亿元,2015年销售额约3亿元。

★Trulicity(Dulaglutide,度拉鲁肽)

Tanzeum(Albiglutide,阿必鲁肽)

两者均为GLP-1融合蛋白,前者为Fc融合,后者为白蛋白融合,达到长效作用(两者均为一周一次),这也是生物药品开发Biobetters的主要方法。

2015年,Trulicity销售额为2.49亿美元,2016年一季度销售额为1.44亿美元,成为第二畅销的GLP-1受体激动剂类药物,未来有望改变Victoza(liraglutide,利拉鲁肽,一天一次)统治市场多年的局面。

D、表达体系

考虑到完整性,这里表达体系统计的范围包括所有生物制品(参考benchmark数据,统计范围涵盖268个生物制品,疫苗产品统计不完全)。

笔者对不同品类生物制品如抗体、融合蛋白、凝血因子、GLP-1受体激动剂等药物的表达体系等进行分类统计。

抗体、融合蛋白、凝血因子、EPO、促卵泡激素、重组酶(酶缺乏罕见病替代疗法)和骨形成蛋白等类生物制品均以CHO为应用最广泛的细胞系,两个Fab片段药物lucentis、Cimzia采用E.coli作为表达载体。G-CSF、干扰素、胰岛素、生长激素和细胞因子等类生物制品均以E.coli作为应用最广泛的表达载体(诺和诺德所有胰岛素产品都以酿酒酵母为表达载体)。

来源:米内网 作者:吴文君

为你推荐

资讯

资讯 圣因生物完成超 1.1 亿美元 B 轮融资,加速 RNAi 疗法全球布局

本轮融资由知名产业机构领投,国际主权基金、中国生物制药、君联资本等十余家机构跟投,全球制药巨头礼来公司战略入局,高瓴创投、启明创投等现有股东持续加码支持,融资规模创...

2025-12-12 16:59

资讯

资讯 投后估值达21.37亿元,实体瘤细胞治疗领军企业君赛生物递表港交所

君赛生物共有5款在研产品,其中核心产品也是进展最快的是GC101,正开展上市前的关键II期临床试验,有望成为国内首个获批上市的TIL细胞创新药

2025-12-12 09:24

资讯

资讯 ESMO-IO | ORR达41.7%!君赛生物GC101 TIL治疗晚期后线非小细胞肺癌I期数据首次公布

这不仅是全球首个无需高强度清淋化疗、无需IL-2给药的TIL疗法治疗肺癌的临床研究,也是国内首个公开披露该领域数据的注册性临床研究。

2025-12-12 09:17

资讯

资讯 君合盟生物启动重组 A 型肉毒毒素治疗成人上肢痉挛状态临床 III 期试验,并完成首例患者入组

该临床试验由复旦大学附属华山医院李放教授和上海市养志康复医院(即上海市阳光康复中心)靳令经教授联合牵头

2025-12-11 21:06

资讯

资讯 Medidata发布全新调研报告:临床试验AI应用价值凸显,超七成用户反馈“达到或超预期”

基于对来自全球制药公司、生物科技公司及合同研究组织(CRO)中超200位核心决策者的深度调研,报告显示,目前AI在改善患者招募、优化数据管理、控制运营成本和提升试验效率等方...

2025-12-11 20:57

资讯

资讯 近20年首个全新类别抗菌药物醋酸来法莫林纳入医保,开启中国成人社区获得性肺炎治疗普惠新篇章

该产品继2025年6月30日获得国家药品监督管理局批准用于治疗成人社区获得性肺炎(CAP)后又纳入国家医保目录

2025-12-11 20:50

资讯

资讯 专注 “生物学 + AI” ,普瑞基准完成超亿元 D 轮融资,加速 AI 驱动新药研发

本轮融资由信立泰、广投资本、申宏中恒基金联合领投,老股东金谷汇枫、聚翊投资持续跟投

2025-12-10 15:55

资讯

资讯 别把“嗜睡”当懒癌!新型促觉醒药翼朗清®获批,专注维持日间清醒

促觉醒药物翼朗清®(盐酸索安非托片)正式获得中国国家药品监督管理局(NMPA)批准,用于改善阻塞性睡眠呼吸暂停(OSA)伴有日间过度嗜睡(EDS)的成人患者的觉醒程度。

2025-12-10 11:04

资讯

资讯 复星医药将其GLP-1产品全球化权益授权辉瑞,总里程碑付款近150亿人民币

12月9日晚间,复星医药发布公告称,公司控股子公司药友制药、复星医药产业与辉瑞共同签订《许可协议》,(其中主要包括)由药友制药就口服小分子胰高血糖素样肽-1受体(GLP-1R)...

2025-12-10 09:12

资讯

资讯 Capricor Therapeutics公司宣布外泌体疗法Deramiocel在DMD三期中取得积极成果

近日,专注与外泌体疗法的Capricor Therapeutics(纳斯达克代码:CAPR)公司宣布其核心管线Deramiocel在杜氏肌营养不良症关键三期 HOPE-3 研究中取得积极成果。

2025-12-09 16:38

资讯

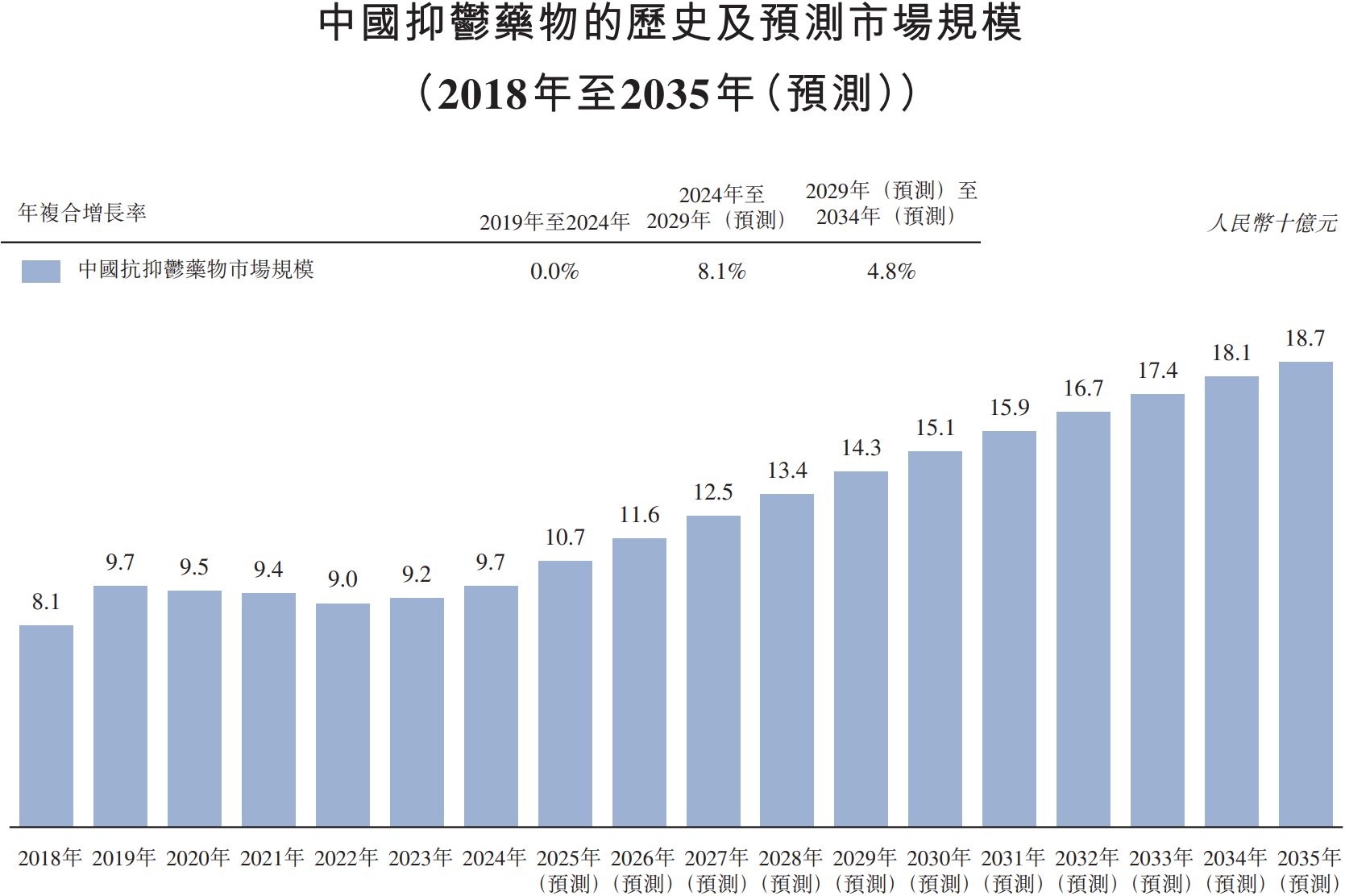

资讯 中药1类创新药剑指抑郁症治疗蓝海,远大医药GPN01360成功达到国内II期临床终点

国产抗抑郁症药物研发取得重大进展。近日,远大医药(0512 HK)的1 1类中药创新药GPN01360国内II期临床研究成功达到临床终点,产品表现出显

2025-12-08 18:27