2016年1月,一场寒潮“突袭”,让大半个中国的人们体会了罕见的寒冷滋味。当然,人们多穿衣少吹风就能轻易熬过去了。

然而,在医药行业,过去一年积蓄的“冷气”才刚拂面而来。2015年医药行业的整体规模增速再创新低,利润总额增幅在上半年的基础上继续下滑。医药人将拿什么来熬过这场“寒潮”?!

市场总体概况:总规模13775亿元,同比增长7.6%

根据国内专业医药数据研究机构中康CMH发布的2015年全年医药市场数据,2015年医药终端市场总体规模13775亿元(按零售价计算,下同),同比仅增长7.6%,增速比2014年大幅下降5.6个百分点,创近十年来历史新低。国家统计局的数据显示,2015年上半年,医药行业主营业务收入和利润总额同比分别增长8.9%和12.8%,同比分别下降了4.76个百分点和1.87个百分点。

结合两者的数据,可以看出,2015年下半年医药行业的景气度继续滑坡,这一点也可以从部分已经公布年报的医药上市公司得到佐证。截至1月20日,已公布2015年业绩预告的41家医药上市公司中,业绩下滑和亏损的企业比例达到29.3%。例如:中恒集团公布业绩预告显示,公司2015年净利润同比下滑60%-80%;益佰制药净利润下滑55%-65%。随着更多的医药上市公司年报陆续公布,我们还会见到更多的企业业绩严重下滑。

细分来看:处方药增速低于市场平均增速 外资份额下降

从处方类型来看,处方药一直是医药企业利润核心,但是从去年的情况来看。处方药情况不容乐观。CMH的统计数据显示,2015年处方药总体规模11758亿元,同比增长仅为6.9%,低于市场平均7.6%的增幅。与之鲜明对比的是,2015年OTC市场规模依然保持11%的增长,基本与2014年的增长持平。

从成分来看(注:未纳入网上药店的30亿元),2015年中成药市场规模达到3457亿元,同比增长7.2%,而化学药销售规模达10288亿元,同比增长达到7.6%。中成药过去多年的相对优势,在2015年出现了逆转。

根据工信部公布的2013年和2014年医药工业运行数据,2013年中成药制造业主营业务收入同比增长21.1%,化学药同比增长15.8%。2014年中成药同比增长13.1%,而同期化学药品制剂制造主营业收入同比增长12.03%。可以看出,化学药营收同比增长,与中成药的差距逐渐缩小,并在2015年反超。

从内外资药企的表现看(注:未纳入网上药店的30亿元),2015年,外资药企在中国内地整体药品销售规模高达3093亿元,同比增长6.9%,低于平均水平。外资药品市场份额下降到22.5%。本土企业的规模为10652亿元,同比增长7.7%,高于平均水平。

各市场终端情况:县域等级医院一跃成第二终端

从各大终端来看,2015年药品销售增长最快的终端非网上药店莫属:销售规模30亿元,同比增长57.9%。受益于近年来互联网技术的发展以及国民购物方式的转变,医药电商近年来在国内受到业内外的追捧,除了传统的互联网公司掘金医药市场以外,2015年我们还见证了传统零售药店企业以及其他工业企业加入其中。

2015年各大终端药品销售规模(亿元)

数据来源:中康CMH

2013-2015年OTC和RX市场规模情况(亿元)

数据来源:中康CMH

2013-2015年化学药和中成药市场规模情况(亿元)

数据来源:中康CMH

2013-2015年内外资药品市场规模情况(亿元)

数据来源:中康CMH

零售药店和城市基层终端也取得超行业平均水平的增长,增长分别达到11.6%和11.7%。从规模来看,2015年零售药店市场规模达2260亿元,而城市基层医院820亿元。这两个终端受益于城市等级医院的患者转移比较明显。

在近些年政府强基层、分级诊疗等政策的带动下,县域等级医院近年来发展很快,2015年县域等级医院销售规模达到2470亿元,同比增长9.7%,成为继城市等级医院后的第二大终端。

城市等级医院仍是最大的医药终端市场,2015年销售规模为7515亿元,同比增长5.8%,直接拉低了整个医药市场的整体增速。此外,低于整个行业增速的终端还有农村基层医疗市场,2015年市场增长幅度只有1.9%。

目前,城市等级医院依然拥有更好的医疗资源配置,但是在等级医院医保报销比例明显低于基层医疗的情况下,越来越多的患者选择基层医院就诊。随着医改政策的推进,医疗资源配置会逐步得到平衡,等级医院用药规模也将趋于平稳增长。

城市等级医院分流的患者,部分进入了县域等级医院和城市基层医院。尤其是在国家倡导分级诊疗的背景下,县域等级医院和城市基层医院用药近年来增长超过行业平均水平。而另外一部分患者则流进了药店,尤其是部分处方药企业,将渠道转移至零售药店后,零售药店迎来了新一轮增长期。

国内外主流药企表现:国进外退

从主流企业来看,目前外资药品销售规模前十的厂家,销售规模达到1672亿元,占到了所有外资药企药品销售规模的54.1%,而国内药企药品销售规模前十的厂家,销售总额为1469亿元,占到了所有本土药企药品销售规模的13.7%。

无论是集中度还是平均销售额,国内药企与外资药企还有很大的差距。即使是销售规模TOP10药企,年平均销售规模也比外资药企少20亿元。不过我们可以看到,差距在缩小,尤其是近年来,国家取消原研药超国民待遇,鼓励进口替代之后,“国进外退”的趋势越来越明显,尤其是在仿制药领域。

这一点可以从内外资主流药企看出来。对比内外资药品销售TOP10企业,外资药企在2015年销售规模增幅为7.2%,而本土药企为7.6%。本土企业的增长略好于外资药企。

在华药品销售规模最大的药企依然是辉瑞,紧随其后的是阿斯利康和拜耳,销售规模都超过了200亿元,在保持规模优势的同时,这三家药企都保持了超行业平均水平的增长,2015年同比销售规模分别增长了8.1%、11.5%和9.3%。

内资药企TOP10中,广药白云山、扬子江和哈药集团药品销售规模位居前三,但是超过200亿规模的只有前两家。从国内TOP10企业的增长来看,步长制药、瑞阳制药、广药白云山位居前三。

不过,有人欢喜有人忧,在上述20家药企中,内外资药企均有一家销售规模出现负增长,包括GSK和科伦药业,分别下降了2.4%和3.6%。

2015年外资医药企业市场份额TOP10

数据来源:中康CMH

2015年本土医药企业市场份额TOP10

数据来源:中康CMH

总结

多年来,医药行业都被认为是朝阳行业,尤其是在国家加大医保覆盖面、提高医保筹资水平的背景下,从2009年开始,医药行业迎来了一轮蓬勃发展期,根据工信部的统计,2009-2013年的5年中,医药工业产值规模增长超过20%,到2014年以后,增幅一路回落。

一直以来,业内分析医药行业发展空间都是以民众的需要来判断,包括民众的健康意识增长、老龄化时代的来临以及城镇化的推进,但是在近两年来,医保资金不足的新闻不时见诸报端,医保控费就成为这两年国家主推的一项医改政策。民众健康需要并不等同于民众需求,支付能力不足仍然是最大的障碍。

在这两年医改宣传中,也总是将控制药价成果显著放在首位,在招标降价、药占比限制、二次议价等层出不穷的杀价政策下,未来药品市场的整体形势仍不容乐观。

任何行业的景气度都与供需平衡相关,医药行业也不例外。在医保资金出现缺口的当下,我们不能再以“十二五”期间的标准,去评判现阶段医药行业增长情况,从工业企业角度来看,目前药品市场面临着招标降价和药品成本增加的双重压力。

如何摆脱目前这种困境,单纯从渠道转移来获取更多市场份额的办法并不可持续,很多企业在转型中可能会消失,尤其产品同质化严重、没有新渠道开拓能力以及没有新品接力的企业。将会在竞争中败阵。

剩下的将是那些拥有创新能力、新渠道开拓能力以及产品优势突出的企业,例如创新型药企、国际化市场开拓力强的药企。当然,对传统药企而言,当下国内药品市场还会存在一些结构性机会,例如品牌力强的OTC产品、中药配方颗粒、能够满足未被满足的临床需求类药品。

对于那些无力或者无心做创新的企业,渠道转移也是一条可行的路,例如OTC转战农村基层,处方药进入零售药店的。。。不过要提醒的是,每个渠道的开拓,都有特定的营销模式,以往一种模式吃天下的做法,现在已经行不通了。医药人,你准备好了吗?

来源:新康界 作者:中康研究院

为你推荐

资讯

资讯 携手共绘“个性化近视手术”新蓝图:爱尔眼科与爱尔康启动100家医院全光塑技术战略合作

双方将以技术共享为核心,以人才培养为支撑,以科研协作为纽带,全力推进屈光手术标准化诊疗体系建设,加速前沿技术在临床领域的普及应用

文/ 屈慧莹 2025-04-19 23:35

资讯

资讯 CDE:简化港澳已上市传统口服中成药内地上市注册审批申报资料及技术要求

允许香港、澳门特区本地登记的生产企业持有,并经香港、澳门特区药品监督管理部门批准上市且在香港、澳门特区使用15年以上,生产过程符合药品生产质量管理规范(GMP)要求的传统...

2025-04-18 18:54

资讯

资讯 君德医药完成近亿元A轮融资,加速推进创新药械组合平台建设与产品上市

本轮融资主要用于首个减重口服器械的注册及生产销售,以及加速多个核心创新药械组合技术平台的产品管线研发进程。

2025-04-18 14:34

资讯

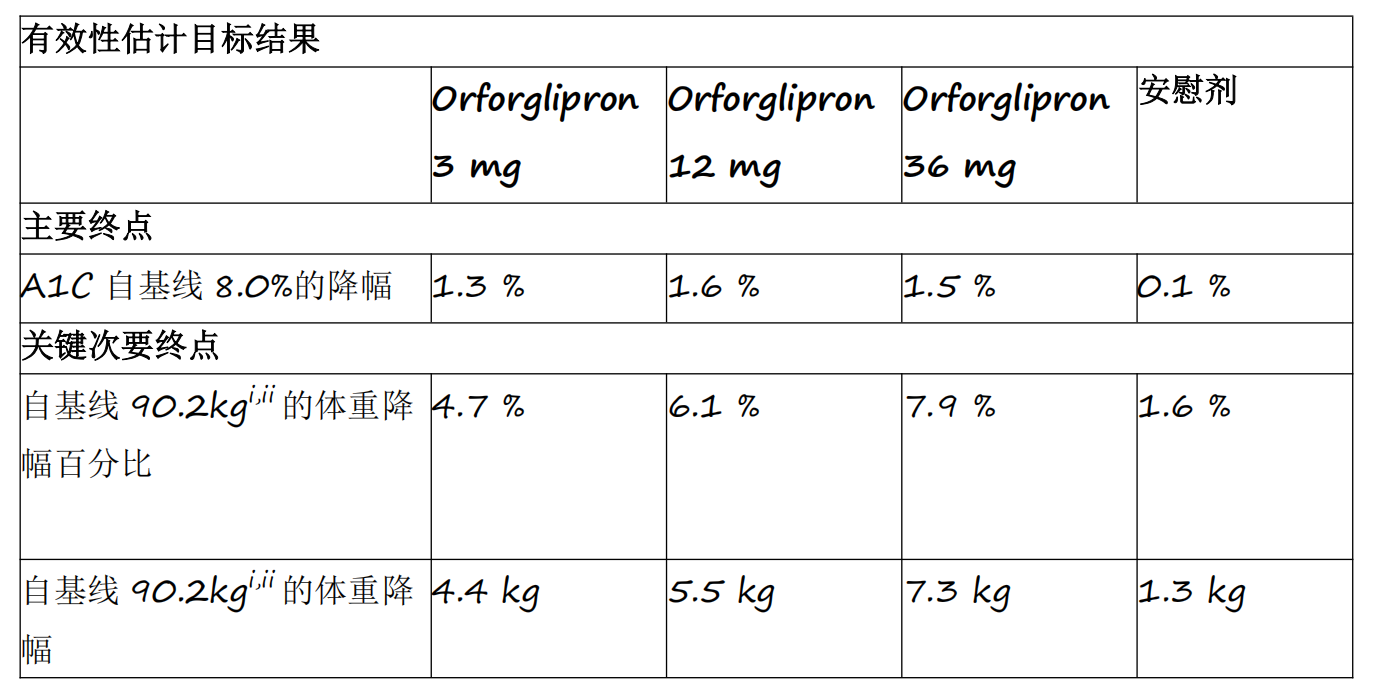

资讯 礼来首个小分子口服GLP-1RA药物orforglipron 3期临床研究成功

Orforglipron是首个成功完成3期临床研究的小分子GLP-1类药物,各剂量组平均A1C降幅为1 3%至1 6%

2025-04-18 14:12

资讯

资讯 WSOPRAS 2025落幕:中国眼整形闪耀国际舞台,李冬梅教授代表爱尔眼科获2027年大会主办权

4月10日至12日,世界眼整形重建外科学会(WSOPRAS)2025年国际峰会在土耳其伊斯坦布尔盛大举行。

文/李林 2025-04-18 09:27

资讯

资讯 华东医药2024年报出炉,营收超400亿,创新产品密集上市

报告显示,2024年公司合计实现营业收入419 06亿元,同比增长3 16%;实现归母净利润35 12亿元,同比增长23 72%,实现扣非归母净利润33 52亿元,同比增长22 48%。

2025-04-17 21:18

资讯

资讯 讯飞医疗与爱奥乐医疗联合首发AI血压计,开启高血压管理新时代

4月11日,在备受瞩目的乌镇健康大会上,讯飞医疗与爱奥乐医疗联合首发AI血压计,作为行业首款搭载医疗大模型的AI血压计,引领家用医疗器械从单一检测工具进化为全周期健康管理解...

2025-04-17 20:34

资讯

资讯 又一款常用药物被暂停采购资格

近日,上海阳光采购网发布通知,因未按要求调整药价,自2025年4月15日24时起暂停仁和堂药业有限公司盐酸地芬尼多片(25mg*12片 板 盒,铝塑)采购资格。

2025-04-17 15:29

资讯

资讯 超16亿元,达仁堂“清仓”中美史克

日前,达仁堂发布公告称,公司拟分别向赫力昂(中国)、Haleon CH SARL(简称“赫力昂(英国))转让所持有的中美天津史克制药有限公司(简称“中美史克”)4 6%股权份额、7...

2025-04-17 15:08

资讯

资讯 上海发布10款重点监控品种

根据上海此前发布的相关规则,医疗机构根据市场供需情况在阳光采购平台采购药品是,“红黄绿线”议价将实时提醒采购产品的价格是否存在问题,从而保证临床需求,并避免不合理调价。

2025-04-16 22:15

资讯

资讯 马斯克称今年将首次在人体植入“盲视”设备,让失明者重见光明

4月初,马斯克在多个场合宣布,公司计划于今年底首次在人体内植入名为“Blindsight(盲视)”的脑机接口设备,目标是让完全失明者重见光明。

2025-04-16 14:28

资讯

资讯 诺令生物完成数亿元人民币C轮融资,加速出海步伐和多元化产品布局

本轮融资将主要用于核心产品“便携式一氧化氮(NO)吸入治疗仪”的产能扩充、全球化推广,以及围绕NO缓释与发生技术的创新管线研发

2025-04-15 17:12

资讯

资讯 扬帆出海正当时:Cytiva 为中国生物药企绘制全球合规航海图

峰会聚焦法规解读、国际监管环境、中国生物药企业出海案例等关键议题,通过专家分享和深入解读,为中国生物药企提供全球化战略指导和合规支持;

2025-04-15 17:00

资讯

资讯 全国肿瘤防治宣传周:礼来携手信达生物、和黄医药加速赋能本土医药创新

礼来携手本土合作伙伴信达生物、和黄医药齐聚上海,共话本土医药创新发展,探索加速惠及中国肿瘤患者的新模式

2025-04-15 16:27

资讯

资讯 ADC明星企业映恩生物港交所上市,开盘高开91.33%

上市首日,其股价开盘高开91 33%,随后涨幅迅速扩大至127 06%,午间收报214 80港元,市值突破178 66亿港元,成为近年来港股18A生物科技公司中最亮眼的IPO案例之一。

2025-04-15 13:19