2月2日,双成药业称拟募资不超9亿元取得冻干粉针加工外包企业杭州澳亚100%的股权。如果这桩并购交易顺利完成,双成药业可获得十倍于自身的冻干粉针剂生产规模,而杭州澳亚也可进入上市公司资产,提升资金运筹和经营管理实力。

据披露,双成药业拟以不低于12.11元每股的价格向不超过10名特定投资者发行不超过7431.87万股用于收购巨科实业所持有的杭州澳亚46%股权以及奥鹏投资100%股权,杭州澳亚的实际控制人黄少峰通过敖腾投资持有杭州澳亚54%股权。

据上海东洲资产评估的杭州澳亚100%股权的预估报告,杭州澳亚100%股权的预估值为15亿元,经公司与交易对方分别协商确定,奥鹏投资所持杭州澳亚54%股权对应的转让价格暂定为9.619亿元,巨科实业所持杭州澳亚46%股权对应的转让价格为5.05亿元。

海南双成药业股份有限公司是一家成立于2000年,以化学合成多肽药品为主营业务的制药企业。代表产品包括基泰(注射用胸腺法新)、注射用生长抑素、注射用胸腺五肽3个化学合成的多肽药物,此外,多个化学合成多肽药物正在注册申报中。公司拥有年产能达10kg的化学合成多肽原料药GMP生产车间,在注射用冻干粉针剂型方面拥有丰富的生产管理经验,拥有2个符合中国GMP要求的冻干制剂车间,年产能近3000万支,另拥有一个符合中国GMP要求的固体制剂生产车间。2014年,公司销售额为1.61亿元,归属于上市公司股东的净利润为5893万元。

而1993年成立的杭州澳亚是全国最大的冻干粉针加工外包企业(CMO)之一。目前,公司已建成3条通过新版GMP认证的冻干粉针剂生产线,年产冻干粉针5亿瓶。其主要业务模式为冻干粉针剂的受托加工和自有品牌产品的自产自销,其中前者占主营业务收入的95%以上。公司与复旦复华、沈阳新马、山东绿叶、北京四环、奥赛康、武汉启瑞等多家制药企业建立了长期的合作关系。2014年,杭州澳亚营业收入为2.29亿元,净利润为10035.80万元。

根据协议,黄少峰与杭州澳亚一致同意:公司2015年度净利润不低于1.1亿元,2016年度净利润不低于1.2亿元,2017年度净利润不低于1.3亿元。也就是说,杭州澳亚各承诺年度净利润合计不低于3.6亿元。

双成药业表示,若公司上述非公开发行不能通过证监会审核,公司仍将自筹资金完成收购巨科实业所持有的杭州澳亚46%股权交易,公司将就奥鹏投资100%股权将与交易对方另行协商。

来源:稻君医疗咨询CHC

为你推荐

资讯

资讯 科塞尔医疗完成近亿元B+轮融资,加速血管介入器械全领域平台化布局

本轮融资由国内知名投资机构铁投巨石领投,苏高新金控持续追加投资,园雍投资跟投,资金将用于核心产品研发、全球市场推广及产能扩建。

2025-04-28 16:54

资讯

资讯 凯西集团2024财年实现双位数营收增长,不断投资研发,聚焦可持续发展

凯西集团(Chiesi Group)是一家以研发为基石的意大利国际制药集团,总部位于意大利帕尔马,业务覆盖全球31个国家和地区。在2024财年,凯西集团圆满收官,取得了强劲的财务业绩...

2025-04-28 11:29

资讯

资讯 别让肺结节成心结,肺健康清“结”公益行动在人民日报社正式启动

2025年4月27日,《爱肺行动》之别让肺结节成心“结”——肺健康清“结”公益行动,在北京人民日报社正式启动,由广东省钟南山医学基金会、江苏养无极药业有限公司发起,联合京东健康...

2025-04-28 10:26

资讯

资讯 被忽视的“经期头痛”,专家提醒频繁发作需及时就医

偏头痛是一种常见的慢性神经血管性疾病,不仅有中到重度的头痛症状,还常伴随多种复杂症状比如恶心、呕吐、畏光、畏声等。女性偏头痛的发病率是男性的2~3倍,约20%~25%的女性偏...

2025-04-28 09:42

资讯

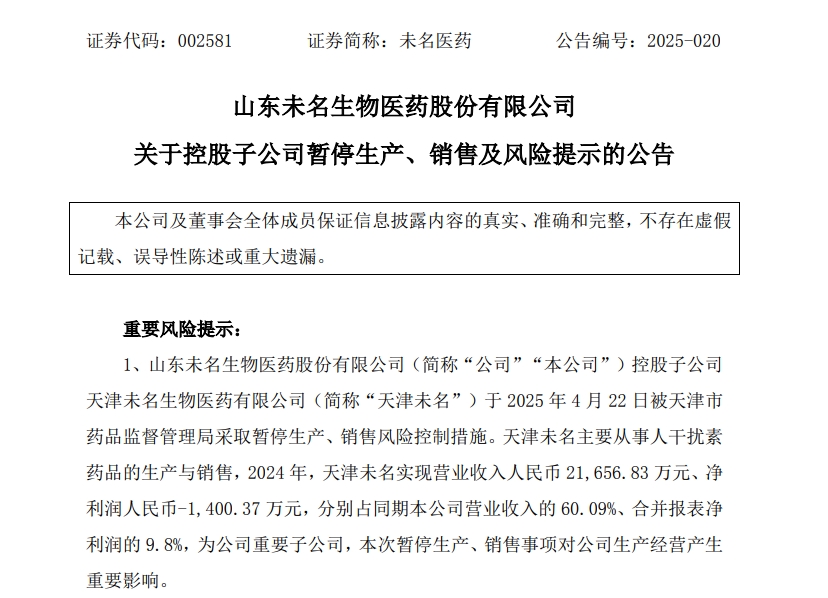

资讯 A股上市公司未名医药的核心子公司,被停产

4月24日晚间,未名医药发布公告称,4月22日,天津市药监局发布公告,对公司控股子公司天津未名生物医药有限公司(以下简称“天津未名”)进行了药品GMP符合性检查。经综合评定、...

2025-04-27 11:34

资讯

资讯 瑞博生物港交所递表,小核酸药物龙头企业有望登陆资本市场

瑞博生物成立于2007年,专注于RNA干扰(RNAi)技术开发及小核酸药物产业化,是全球最早布局该领域的开拓者之一。

2025-04-27 10:36

资讯

资讯 Cytiva与中欧创新医药与健康研究中心签署全面合作协议

双方将携手在细胞治疗药物成果转化领域展开全面合作,推动大湾区生物医药产业的蓬勃发展,打造全球生物医药创新高地。

2025-04-25 19:49

资讯

资讯 精鼎医药任命 Charlotte Moser为公司首席医疗官,负责领导全球医学战略

今日(4月25日),致力于为客户提供I至IV期全方位临床开发服务的跨国合同研究组织(CRO)精鼎医药宣布,公司已任命 Charlotte Moser博士出任首席医疗官。

2025-04-25 15:06

资讯

资讯 强生宣布锐珂(埃万妥单抗注射液)联合化疗方案在华获批,用于EGFR TKI经治后局部晚期或转移性非小细胞肺癌患者治疗

强生公司今日(4月25日)宣布,旗下创新治疗药物锐珂®(埃万妥单抗注射液)正式获得国家药品监督管理局批准,与卡铂和培美曲塞联合给药,适用于治疗携带表皮生长因子受体(EGFR...

2025-04-25 15:00

资讯

资讯 《新英格兰医学杂志》发布: 研究证实速福达可将流感病毒家庭传播概率降低32%

罗氏全球今日(4月25日)宣布,速福达®(玛巴洛沙韦)III期临床试验CENTERSTONE研究详细结果在《新英格兰医学杂志》(NEJM)上发布。结果显示研究达到了主要终点:流感感染者单...

2025-04-25 13:34

资讯

资讯 华东医药2025年一季度业绩出炉,创新产品持续发力

2025年第一季度内公司实现营业收入107 36亿元,同比增长3 12%;实现归属于上市公司股东的净利润9 15亿元,同比增长6 06%;实现扣非归母净利润8 97亿元,达到历史最好水平,同比增长7 04%。

2025-04-24 21:53

资讯

资讯 医药如何数智化?医药工业数智化转型实施方案(2025—2030年)发布

研发推广一批智能制药设备、检测设备,开发一批“小快轻准”医药工业软件或系统。支持创建医药工业数智技术应用验证与中试平台,集成推进共性技术攻关、软硬件适配验证测试、计...

2025-04-24 18:26

资讯

资讯 全球顶尖专家共话尿路上皮癌诊疗领域的新突破——第三届泌尿肿瘤临床研究大会会后会成功举办

2025年4月24日,北京——,“第三届泌尿肿瘤临床研究大会会后会”在北京成功举办。本次会议以“全球专家共话尿路上皮癌”为主题,汇聚了来自中外的顶尖泌尿肿瘤专家,围绕尿路上...

2025-04-24 16:26