康德乐 (Cardinal Health) (NYSE: CAH) 7月31日宣布,公司已完成对美敦力 (Medtronic) 旗下患者护理、深静脉血栓和营养缺乏 (Patient Care, Deep Vein Thrombosis and Nutritional Insufficiency) 业务的收购,交易总价为61亿美元。该公司对收购进行了组合融资,包括45亿美元新的无担保优先债券、自有现金和根据现有信贷协议获得贷款。

康德乐董事长兼首席执行官乔治-巴雷特 (George Barrett) 表示:“美敦力的这项业务为我们客户带来种类更丰富的产品,还包括一些与我们的产品组合自成一体的知名品牌,这对我们目前的医疗产品业务也形成补充。我们对这些产品和很多员工非常熟悉,他们与我们的团队成员在提升产品质量、客户服务水平和更好地服务患者上都有共识。我们无比激动地欢迎来自世界各地的新同事加入康德乐。”

这项患者护理、深静脉血栓和营养缺乏业务涵盖跨越多个护理市场的23个产品种类,其中不乏很多行业领先品牌,例如 Curity、Kendall、Dover,Argyle 和 Kangaroo -- 几乎所有的美国医院都在使用这些产品。

康德乐之前宣布,公司预计,到2018财年,该收购将帮助来自持续经营活动的非公认会计准则 (GAAP)?稀释每股收益增长超过0.21美元,其中扣除了增加的年度融资相关的利息支出,并包含交易完成后前几个季度里最高1亿美元的库存增加成本。如前所述,康德乐预计到2019财年,非 GAAP 稀释每股收益的增幅将超过0.55美元,此后还将逐步上升。到2020财年末,公司认为协同增效效应将超过1.5亿美元。

交易完成后,患者护理、深静脉血栓和营养缺乏业务将成为康德乐医疗部门的一部分,该部门由其首席执行官唐-卡西 (Don Casey) 领导。两部门的整合预示着一个成功的开始,估计所有本次交易相关的整合工作和交接事务将在未来的18个月里完成。

高盛集团 (Goldman, Sachs & Co.) 和普望集团 (Perella Weinberg Partners LP) 在此次交易中为康德乐提供财务建议,世达律师事务所 (Skadden, Arps, Slate, Meagher & Flom LLP) 和众达律师事务所 (Jones Day) 担任其法律顾问。

非GAAP财务指标(含脚注)

脚注(1)预计来自持续经营活动的非GAAP稀释每股收益的增长是:(一)来自持续经营活动的收益,不包括(1)后进先出法(LIFO)费用/(信贷);(2)重组费用和员工离职补偿金;(3)摊销和收购相关费用;(4)处置资产的减值和损益;(5)诉讼(追偿)/费用,净额和(6)债务清偿损失,均为税后净额;(二)除以稀释加权平均流通股数。

康德乐是在前瞻性的基础上计算出来自持续经营活动的非 GAAP 稀释每股收益。最具直接可比性的前瞻性 GAAP 指标是来自持续经营活动的稀释每股收益。康德乐无法提供前瞻性非 GAAP 指标与最直接可比的前瞻性 GAAP 指标之间的定量对账表,因为该公司无法可靠预测 LIFO 费用/(信贷)、重组费用和员工离职补偿金、摊销和收购相关费用(在收购患者护理、深静脉血栓和营养缺乏业务后,康德乐预计这项费用将大幅增加)、处置资产的减值和损益,以及诉讼(追偿)/费用的净额,而这项费用难以预测和估计。请注意,无法对账的项目可能会大大影响康德乐未来的财务业绩。这些项目可能导致每股收益和每股收益的增加与公司的非 GAAP 预期值大相径庭。

文章来源:美通社、康德乐中国官网

来源:CHC医疗传媒(微信号 CHC_Consultant_Group)

为你推荐

资讯

资讯 带状疱疹疫苗“遇冷”,百克生物2024年净利润腰斩

近日,国内疫苗龙头企业百克生物发布2024年年报,数据显示,其报告期内实现营收12 29亿元,同比下降32 64%;归属于上市公司股东的净利润2 32亿元,同比下降53 67%。对于营收...

2025-04-23 12:59

资讯

资讯 重庆常用药联盟接续集采中选结果

近日,重庆常用药联盟接续集采中选情况公布,该联盟由重庆牵头,联合湖北、广西、海南、贵州、云南、青海、宁夏、新疆及新疆生产建设兵团等十省(区、市)开展的药品集中带量采...

2025-04-21 18:48

资讯

资讯 全周期智控慢病,诺和诺德与京东健康开启战略合作

2025年4月21日,全球领先的生物制药公司诺和诺德与京东健康在北京正式签署战略合作协议,标志着双方在糖尿病和体重管理领域的合作进入新阶段。依托诺和诺德百年深耕慢病领域的专...

2025-04-21 15:57

资讯

资讯 康方生物1类新药依若奇单抗上市申请获批,用于中重度斑块状银屑病成人患者

该药是我国第一个且唯一获批上市的IL-12 IL-23“双靶向”单克隆抗体新药,是康方生物自身免疫性疾病领域首个获批上市的一类新药。

2025-04-21 13:39

资讯

资讯 阿斯利康乳腺癌1类创新药卡匹色替片中国获批

该药适用于联合氟维司群用于转移性阶段至少接受过一种内分泌治疗后疾病进展,或在辅助治疗期间或完成辅助治疗后12个月内复发的激素受体(HR)阳性、人表皮生长因子受体2(HER2)...

2025-04-21 11:02

资讯

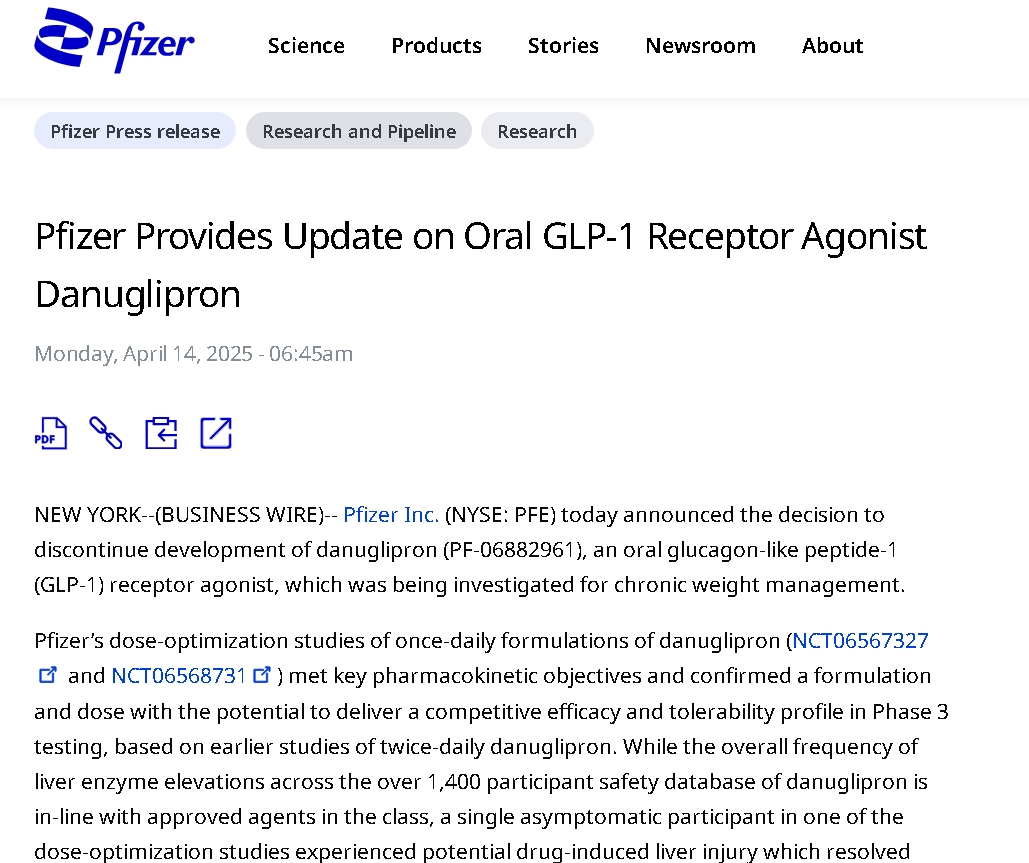

资讯 辉瑞宣布终止一款口服GLP-1减肥药的临床开发

近日,辉瑞在其官网宣布,决定终止开发口服胰高血糖素样肽-1受体(GLP-1R)激动剂Danuglipron(PF-06882961),原因系在一项有关用药剂量的临床试验中,一名患者出现了可能由该...

2025-04-21 10:29

资讯

资讯 福建省医保局印发单列门诊统筹支付医保药品目录(2024年版)

根据2024年6月发布的《福建省医保药品单列门诊统筹支付管理办法(试行)》,为了让参保患者无需住院、在门诊就医也能用上国家谈判药品、享受医保待遇,将适用于门诊治疗、使用周...

2025-04-20 13:34

资讯

资讯 首批中国消费名品名单,医药健康企业有哪些?

近日,工业和信息化部办公厅发布首批中国消费名品名单,分为中国消费名品名单和中国消费名品成长企业名单。首批中国消费名品名单共包括93个企业品牌和43个区域品牌。中国消费名...

2025-04-20 11:17

资讯

资讯 携手共绘“个性化近视手术”新蓝图:爱尔眼科与爱尔康启动100家医院全光塑技术战略合作

双方将以技术共享为核心,以人才培养为支撑,以科研协作为纽带,全力推进屈光手术标准化诊疗体系建设,加速前沿技术在临床领域的普及应用

文/ 屈慧莹 2025-04-19 23:35

资讯

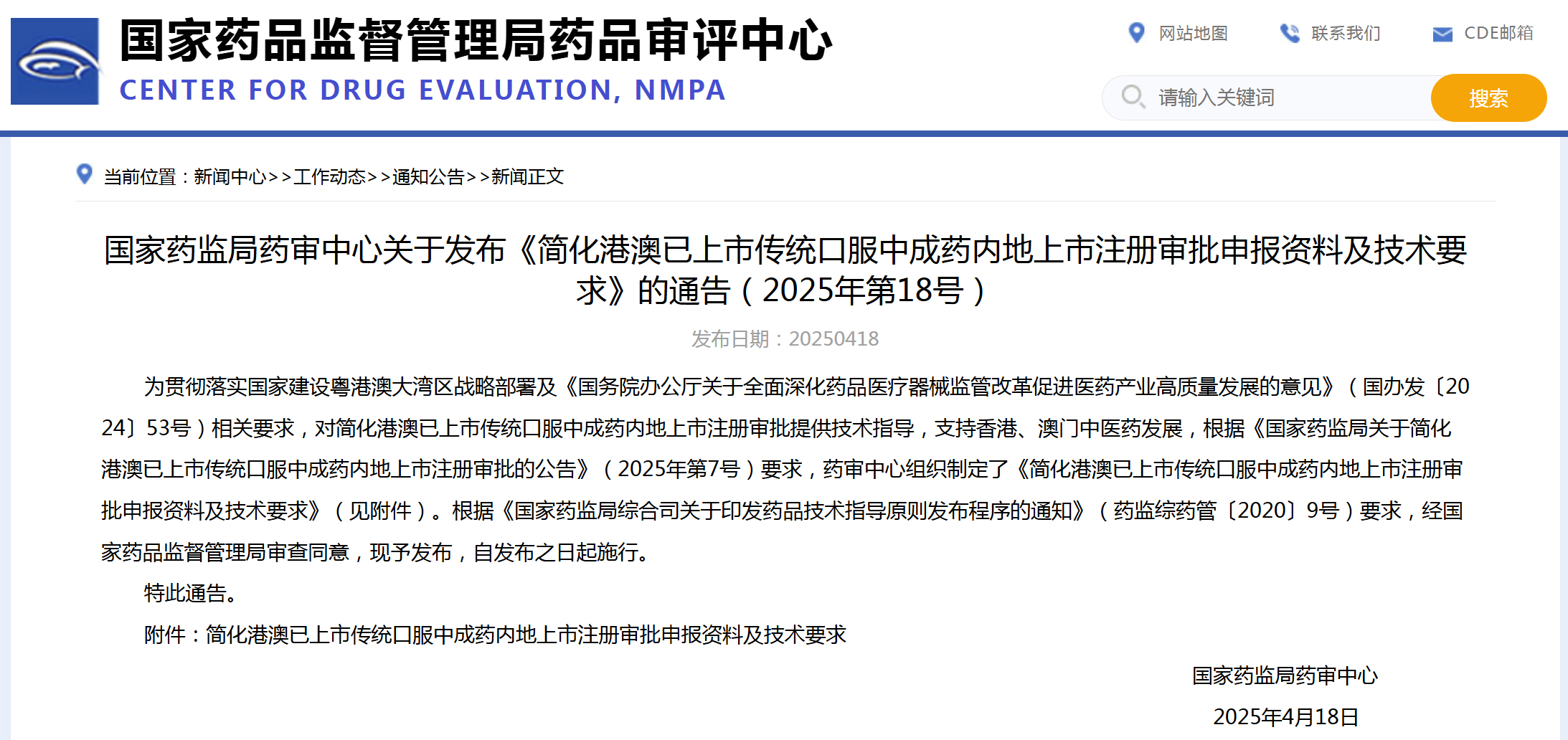

资讯 CDE:简化港澳已上市传统口服中成药内地上市注册审批申报资料及技术要求

允许香港、澳门特区本地登记的生产企业持有,并经香港、澳门特区药品监督管理部门批准上市且在香港、澳门特区使用15年以上,生产过程符合药品生产质量管理规范(GMP)要求的传统...

2025-04-18 18:54

资讯

资讯 君德医药完成近亿元A轮融资,加速推进创新药械组合平台建设与产品上市

本轮融资主要用于首个减重口服器械的注册及生产销售,以及加速多个核心创新药械组合技术平台的产品管线研发进程。

2025-04-18 14:34

资讯

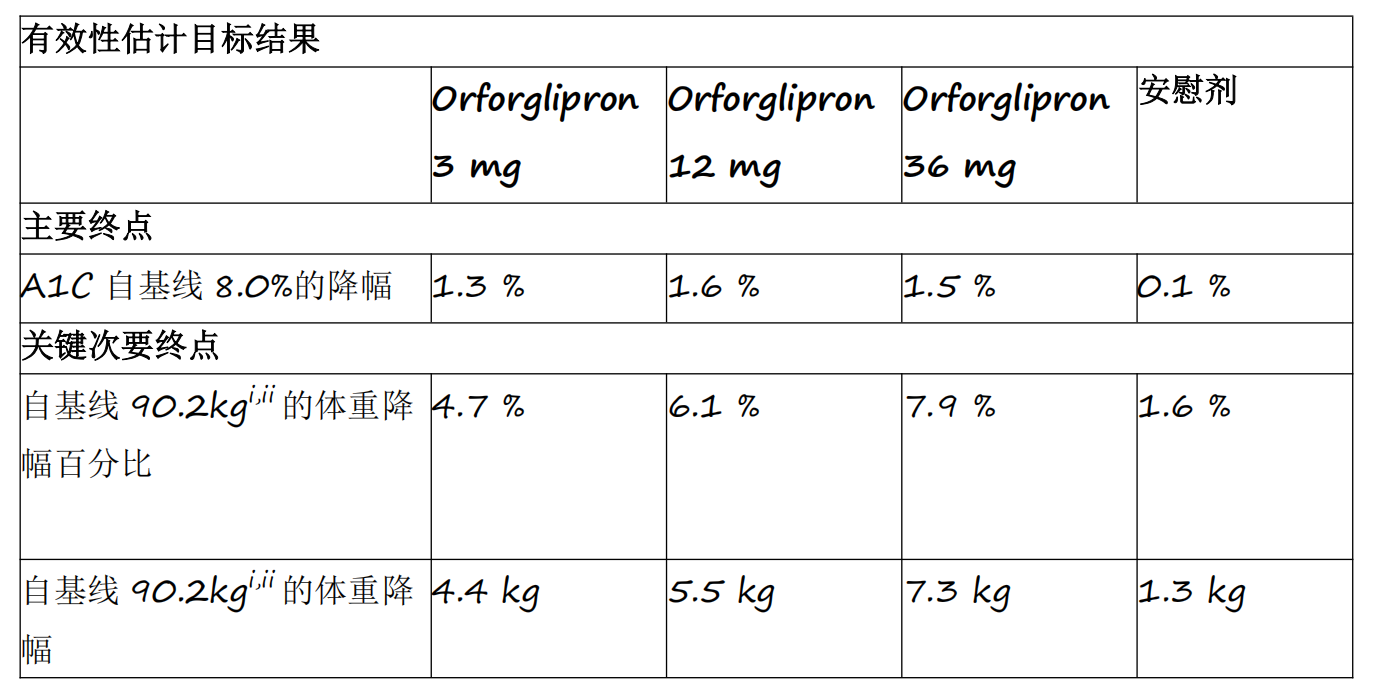

资讯 礼来首个小分子口服GLP-1RA药物orforglipron 3期临床研究成功

Orforglipron是首个成功完成3期临床研究的小分子GLP-1类药物,各剂量组平均A1C降幅为1 3%至1 6%

2025-04-18 14:12