据芝加哥论坛报28日报道,雅培制药Abbot公司周四宣布,已同意以大约250亿美元(折合人民币约1620亿元)的价格收购医疗设备制造商圣犹达医疗公司(St.Jude Medical),以加强其心脏和神经系统设备业务。

美国心脏协会表示,此次收购说明了美国人口和医疗保健需求发展趋势,成年人65岁及以上人口有更多的健康问题。预计到2030年40%以上成人将有某种形式的心脏疾病。

医疗改革鼓励医生和医院降低成本,而治疗的心脏医疗技术及设备则是医院开支最昂贵一笔。例如,根据2012年美国政府的一份官方统计报告,一个心脏起搏器和除颤器的组合价格从19,370美元至22603美元范围。

雅培和总部在明尼苏达州圣保罗市的圣犹达,两个在心脏植入人工设备方面是最大的生产厂家,但他们没有直接竞争关系。雅培擅长冠状动脉支架,用于撑开动脉阻塞丝网管。圣犹达的产品包括心脏瓣膜,心脏起搏器和除颤器。

为了迎合医疗改革,设备制造商要么扩大其产品线以提高医院供应水平,要么在前沿的创新医疗领域进行投资。

雅培缺乏“有分量”的产品组合以及“深度创新,”Morningstar行业机构分析师Debbie Wang在一份研究报告在写道。

雅培CEOMiles White周四早上在电话会议上呼应了这笔交易的潜在好处。合并,两家公司的心血管业务销售额约870万美元。

根据协议,圣犹达股东手中每股股票可获得46.75美元现金,加上0.8708股雅培股票,总计价值约85美元,较圣犹达周三收盘价溢价35%。

该交易已获得双方董事会批准,仍需要股东大会和监管机构批准,预计交易将于今年第四季度完成。

去年夏天,曾有消息传出,雅培将以250亿美元收购圣犹达,但是当天雅培就否认了。这事也被戏称为“一日之谣”。

是什么改变了?White说:“随着竞争日益升温和医院都喜欢来应对越来越少的公司与产品,我们公司业务的某些部分已经在增长速度放慢,从而变得更加成熟。”

“两家公司合并要比分开更有竞争力,”怀特说:“有一天,你终于会说这次合并是引人注目并符合市场潮流的。“

原文检索

为你推荐

资讯

资讯 圣因生物完成超 1.1 亿美元 B 轮融资,加速 RNAi 疗法全球布局

本轮融资由知名产业机构领投,国际主权基金、中国生物制药、君联资本等十余家机构跟投,全球制药巨头礼来公司战略入局,高瓴创投、启明创投等现有股东持续加码支持,融资规模创...

2025-12-12 16:59

资讯

资讯 投后估值达21.37亿元,实体瘤细胞治疗领军企业君赛生物递表港交所

君赛生物共有5款在研产品,其中核心产品也是进展最快的是GC101,正开展上市前的关键II期临床试验,有望成为国内首个获批上市的TIL细胞创新药

2025-12-12 09:24

资讯

资讯 ESMO-IO | ORR达41.7%!君赛生物GC101 TIL治疗晚期后线非小细胞肺癌I期数据首次公布

这不仅是全球首个无需高强度清淋化疗、无需IL-2给药的TIL疗法治疗肺癌的临床研究,也是国内首个公开披露该领域数据的注册性临床研究。

2025-12-12 09:17

资讯

资讯 君合盟生物启动重组 A 型肉毒毒素治疗成人上肢痉挛状态临床 III 期试验,并完成首例患者入组

该临床试验由复旦大学附属华山医院李放教授和上海市养志康复医院(即上海市阳光康复中心)靳令经教授联合牵头

2025-12-11 21:06

资讯

资讯 Medidata发布全新调研报告:临床试验AI应用价值凸显,超七成用户反馈“达到或超预期”

基于对来自全球制药公司、生物科技公司及合同研究组织(CRO)中超200位核心决策者的深度调研,报告显示,目前AI在改善患者招募、优化数据管理、控制运营成本和提升试验效率等方...

2025-12-11 20:57

资讯

资讯 近20年首个全新类别抗菌药物醋酸来法莫林纳入医保,开启中国成人社区获得性肺炎治疗普惠新篇章

该产品继2025年6月30日获得国家药品监督管理局批准用于治疗成人社区获得性肺炎(CAP)后又纳入国家医保目录

2025-12-11 20:50

资讯

资讯 专注 “生物学 + AI” ,普瑞基准完成超亿元 D 轮融资,加速 AI 驱动新药研发

本轮融资由信立泰、广投资本、申宏中恒基金联合领投,老股东金谷汇枫、聚翊投资持续跟投

2025-12-10 15:55

资讯

资讯 别把“嗜睡”当懒癌!新型促觉醒药翼朗清®获批,专注维持日间清醒

促觉醒药物翼朗清®(盐酸索安非托片)正式获得中国国家药品监督管理局(NMPA)批准,用于改善阻塞性睡眠呼吸暂停(OSA)伴有日间过度嗜睡(EDS)的成人患者的觉醒程度。

2025-12-10 11:04

资讯

资讯 复星医药将其GLP-1产品全球化权益授权辉瑞,总里程碑付款近150亿人民币

12月9日晚间,复星医药发布公告称,公司控股子公司药友制药、复星医药产业与辉瑞共同签订《许可协议》,(其中主要包括)由药友制药就口服小分子胰高血糖素样肽-1受体(GLP-1R)...

2025-12-10 09:12

资讯

资讯 Capricor Therapeutics公司宣布外泌体疗法Deramiocel在DMD三期中取得积极成果

近日,专注与外泌体疗法的Capricor Therapeutics(纳斯达克代码:CAPR)公司宣布其核心管线Deramiocel在杜氏肌营养不良症关键三期 HOPE-3 研究中取得积极成果。

2025-12-09 16:38

资讯

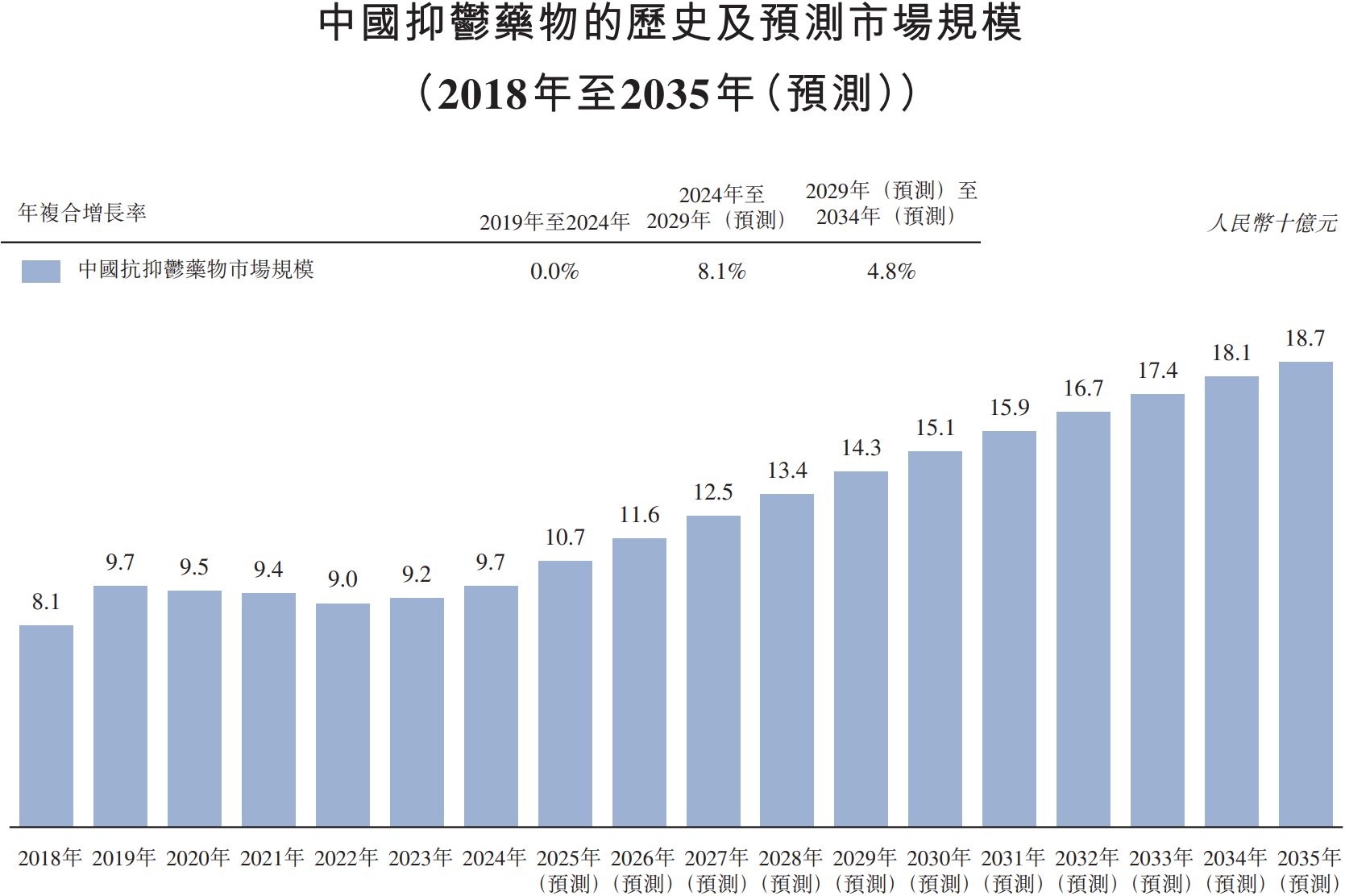

资讯 中药1类创新药剑指抑郁症治疗蓝海,远大医药GPN01360成功达到国内II期临床终点

国产抗抑郁症药物研发取得重大进展。近日,远大医药(0512 HK)的1 1类中药创新药GPN01360国内II期临床研究成功达到临床终点,产品表现出显

2025-12-08 18:27