目前快速诊所市场上最大的是CVS旗下的MinuteClinic。截至2015年底,CVS在33州拥有1,135个快速诊所点,其中1,049个位于CVS自己的独立的药房里,另外79个则位于CVS在连锁超市的药房里。仅2015年,CVS就增加了85家新快速诊所,另外还从Target收购了79家快速诊所。快速诊所的服务者通常只有一到两名执业护士或助理医生。2015年,CVS在财报中披露其快速诊所MinuteClinic大约89%的收入来自于保险,可见其服务已经被纳入保险的服务网络中,支付方的肯定成为快速诊所发展的重要前提。

CVS的快速诊所定位非常清晰,就是针对风险较低的常规小病,主要包括感冒、咳嗽、轻度腹泻、轻度皮肤问题、疫苗、健康管理项目(如减肥、戒烟等),部分诊所还具备某些慢性病的筛查和长期服务能力。CVS的特色是通过严密的疾病治疗路径来管理提供服务的执业护士和助理医生,试图通过尽量标准化的治疗流程来控制治疗风险。

除此之外,CVS的优势在于药品和服务的协同。CVS旗下的CareMark是全美第二大处方管理公司,拥有保险会员的量的优势,因此,CVS能够通过为这些会员提供更低诊金的办法,吸引他们使用快速诊所的服务。CVS也借此形成了从诊断、处方管理,到药品销售的整个链条。

CVS近年来选择通过地理片区与当地专科诊所合作,纵向进行业务发展的模式。由于快速诊所创造了在基础医疗领域比传统诊所更前端的与病人接触的服务点,已经成为为专科诊所输送病人的一大渠道。而随着布点和使用者的不断增加,CVS的快速诊所以片区为单位和当地的医院合作,共享病人病历,便于转诊,还为慢性病人提供长期的用药指导、预警、辅助治疗等服务。对于医院来说,药房是慢性病人必然光顾的地方,且病人选择药房的理由很大程度是地理位置,这种相对忠诚性让医院和连锁诊所的合作能够更好地“捆住”病人,不让其流失,并保证追踪到病人,保证其疗效。这也是长期降低复发率、避免再住院的重要环节。

2014年CVS就表示计划在下来四年内将快速诊所的数量增加到1,500家。从2015年的发展势头来说,CVS的快速诊所数量年均增速达到了18.5%,以此速度发展的话,2017年就可以达到目标。

相比之下,美国最大的零售药房Walgreens不如CVS在快速诊所上数量上发展激进,而是选择了差异化路线,其中包括两个方面。一是与专业医疗机构合作,让快速诊所服务更为专业。二是在服务项目上提供比其他快速诊所更有深度的慢性病长期服务。

2015年,Walgreens宣布与拥有34家医院及475家诊所的非盈利性医疗机构Providence Health & Services合作,在药房内建立诊所。这是Walgreens在20多个州建立了超过400家零售诊所之后,宣布和医疗服务方合作伙伴进行更加紧密合作进入这个领域。

Walgreens选择和一家专业的医疗连锁机构合作,而不是自己建或经营。这样做有几个有利点。首先是大规模扩张中成本的考虑。虽然零售诊所相比医院和专科诊所来说仍然是轻资产,但是由于地域性大规模扩张,所需的资金仍然是很重的。通过和专业的连锁医疗机构合作,Providence Health & Services将拥有这些新建的快速诊所,这样有助于Walgreens快速诊所网络的快速做大,且Providence Health & Services可以提供人员输出、管理和培训支持,这种合作方式比Walgreens全盘自建来的轻。

第二是出于专业性的考虑。事实上,连锁药房和医疗机构合作建零售诊所已经成为美国市场的重要趋势。2013年,华盛顿州的另一家本地连锁药房Bartell Drugs就和西雅图当地的一家既提供保险又提供诊所的医疗公司Group Health合作在药房内建立零售诊所。而同为零售药房的Rite Aid也于2016年宣布与地区性的医疗服务提供方MultiCare Health System一起在西雅图地区新开11加位于药房内的连锁诊所。

药房不约而同都选择了连锁医疗机构合作建零售诊所,随着需求增加,连锁诊所的竞争也会加大。Providence Health & Services将派驻全职人员进入新的零售诊所,提供服务以及运营管理,其背后的专业服务和运营能力将有助于提升连锁诊所的实力。

药房发挥更多服务作用向我们提示了这样的趋势。一方面,未来药房将成为重要的服务站点,作为在身边的医疗服务的很好载体,同时优质快速的医疗服务将有助于吸引客流,从而带动药房的产品业务。另一方面,对于服务方——医疗机构来说,在药房里建立连锁诊所也有助于让他们的业务往下走,通过药房的布点将连锁网络快速扩大,成为新的获得病人的通道。

同时,Walgreens的快速诊所也是首个与ACO建立合作的机构。公司已经与包括Advocare Walgreens Well Network (New Jersey), Diagnostic Clinic Walgreens Well Network (Florida), and Scott & White Healthcare Walgreens Well Network (Texas)等多地ACO的合作,被纳入ACO的服务范围,这在快速诊所领域属于最早的零售医疗服务方与传统医疗体系合作。Walgreens加入这些ACO的主要目标是加入Medicare Shared Savings Program (MSSP),这个项目要求参与的ACO能够推动加入的医疗机构的多层级合作,从而降低医疗费用。MSSP会为医疗费用控制良好的ACO给予直接奖励,而对无法满足要求的ACO进行罚款。作为行动较早加入ACO合作的零售医疗机构,Walgreens希望能够在通过与ACO的合作获得更多客流的同时,也加入到控费的行列,从而推动快速诊所整体在价值医疗中的影响和未来发展。

除此之外,Walgreens还推出并大力发展其快速诊所的慢性病预防、筛查和管理服务。由于三分之一的快速诊所用户没有固定的基础医疗医生 ,慢性病风险的评估、罹患慢性病之后的长期管理就成为一大空白。

相比常规的快速诊所业务,慢性病管理对服务者的要求更高,因此,之前CVS也只是在某些快速诊所提供了这样的服务。当然,这也与药房本身的位置有关,周边服务人群的年龄、受教育程度、经济情况以及传统医疗服务的获得难易度以及成本都可能影响到这一布点是否有必要展开慢性病服务。

正因为慢性病预防和管理服务要求更为专业,因此在Walgreens选择与专业医疗机构合作共建快速诊所的大环境下才显得更为契合。合作方Providence Health & Services可以提供医疗从业人员的培训,并提供专业的医疗机构管理方案,这将有助于Walgreens将快速诊所的服务门槛提高,将服务能力提升。

另一方面,沃尔玛也是低价快速诊所的核心竞争者。沃尔玛运营医疗相关业务已经多年,从最早的药店到医疗保险,最后才落到快速诊所。早在2011年,沃尔玛刚开始运营其诊所的时候,其整体医疗保健业务就占了整个门店收入的11%和山姆会员店的5%。

沃尔玛运营快速有几大优势。首先,整个集团有110万员工,这些员工的普通疾病都可以通过门诊解决,而且只收取4美元的费用,这为沃尔玛节约了大量的医疗开支。其次,沃尔玛的人流量极大,用户普遍对价格较为敏感,在远离城市中心的非医疗发达区域较为容易吸引平台用户。其门诊价格是59-99美元一次,与很多远程问诊的价格相差不大,价格优势较为明显。最后,沃尔玛自身拥有药房并销售医疗保险,门诊与前两者可以形成良性互动,促进整个医疗部门的扩张。

沃尔玛现在已经建立了超过100家快速诊所。在2014年之前,沃尔玛的快速诊所在不同的地区选择不同的运营伙伴来管理诊所,运营伙伴通常是当地的医疗机构。然而从2014年开始,沃尔玛一边增加诊所的数量,一边将所有诊所改为自己管理,统一由一家第三方公司QuadMed运营。QuadMed以运营企业诊所着称。这一步战略上的变化显示出沃尔玛试图为未来更快速地扩张其标准化快速诊所业务铺路。过去由当地医疗机构来运营管理快速诊所的方式虽然有助于上下转诊,但管理过于分散,各地没有统一经营的标准,而且合作较为松散。统一由第三方运营有助于服务标准的建立,让所有经营环节统一管理,便于快速扩张。

沃尔玛目前在快速诊所上的扩张是地域性的。一是选择沃尔玛自身员工较多的地区,这样可以直接节省其员工医疗开支。另一种则是选择当地有大量没有保险的用户的地区,因为沃尔玛的快速诊所目前虽然可以使用联邦保险Medicare,部分地区也已经开通Medicaid,但不接入商业保险。同时,沃尔玛还瞄准了一些购买高免赔额保险(保费更低),但收入不高的人群,这些人缺乏储蓄,所以支付免赔额部分会很困难,不得不选择廉价的医疗服务,沃尔玛的快速诊所就正好满足了他们的需求。沃尔玛锁定经济欠发达,收入不高的地区,这与沃尔玛自身超市的定位也是相符合的。

从长远来看,沃尔玛并没有在营销自身品牌的时候过多强调快速诊所,而是强调自己作为基础医疗服务提供商的定位。沃尔玛并不接入商业保险,而旨在抓住没有保险的人群,因此其长远定位与CVS或Walgreens等作为基础医疗的最前端不同,沃尔玛希望其快速诊所相对较全面,且可以展开慢性病管理的职能,成为没有保险的用户的基础医疗提供商,而目前这批人的基础医疗服务是真空。

来源:村夫日记

为你推荐

资讯

资讯 福建省医保局印发单列门诊统筹支付医保药品目录(2024年版)

根据2024年6月发布的《福建省医保药品单列门诊统筹支付管理办法(试行)》,为了让参保患者无需住院、在门诊就医也能用上国家谈判药品、享受医保待遇,将适用于门诊治疗、使用周...

2025-04-20 13:34

资讯

资讯 首批中国消费名品名单,医药健康企业有哪些?

近日,工业和信息化部办公厅发布首批中国消费名品名单,分为中国消费名品名单和中国消费名品成长企业名单。首批中国消费名品名单共包括93个企业品牌和43个区域品牌。中国消费名...

2025-04-20 11:17

资讯

资讯 携手共绘“个性化近视手术”新蓝图:爱尔眼科与爱尔康启动100家医院全光塑技术战略合作

双方将以技术共享为核心,以人才培养为支撑,以科研协作为纽带,全力推进屈光手术标准化诊疗体系建设,加速前沿技术在临床领域的普及应用

文/ 屈慧莹 2025-04-19 23:35

资讯

资讯 CDE:简化港澳已上市传统口服中成药内地上市注册审批申报资料及技术要求

允许香港、澳门特区本地登记的生产企业持有,并经香港、澳门特区药品监督管理部门批准上市且在香港、澳门特区使用15年以上,生产过程符合药品生产质量管理规范(GMP)要求的传统...

2025-04-18 18:54

资讯

资讯 君德医药完成近亿元A轮融资,加速推进创新药械组合平台建设与产品上市

本轮融资主要用于首个减重口服器械的注册及生产销售,以及加速多个核心创新药械组合技术平台的产品管线研发进程。

2025-04-18 14:34

资讯

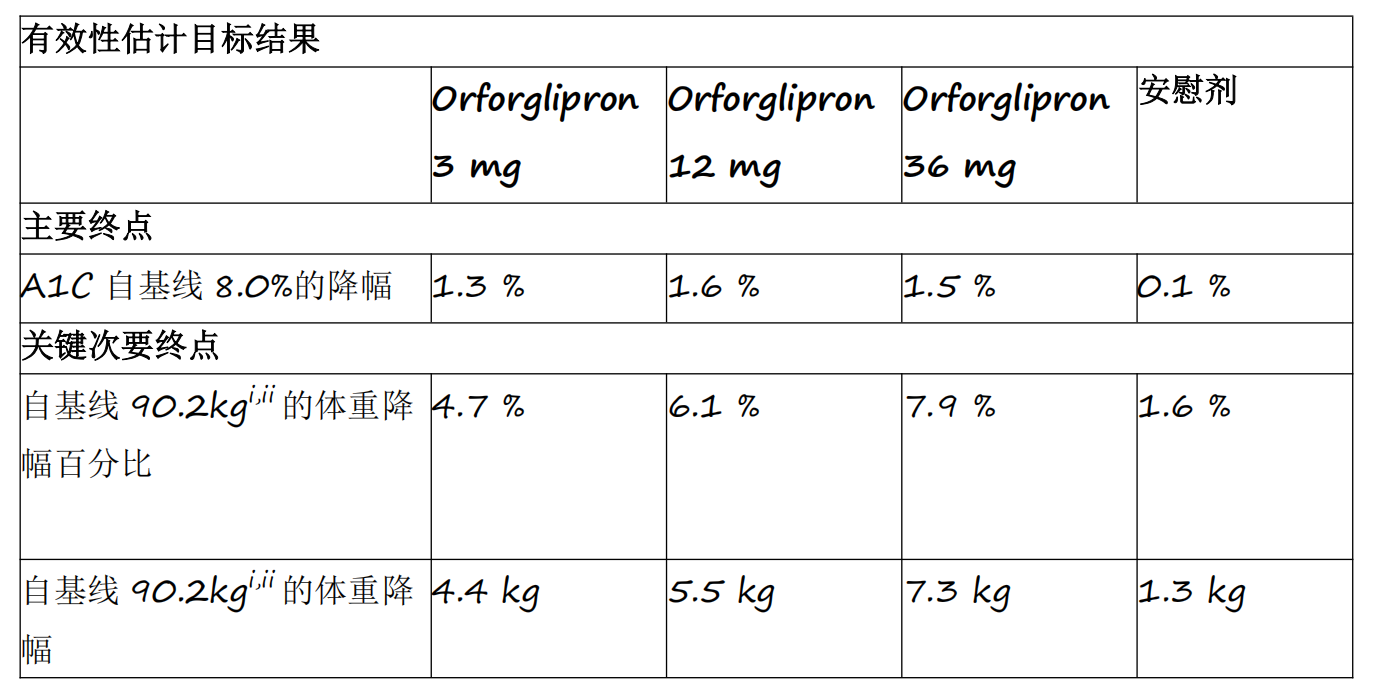

资讯 礼来首个小分子口服GLP-1RA药物orforglipron 3期临床研究成功

Orforglipron是首个成功完成3期临床研究的小分子GLP-1类药物,各剂量组平均A1C降幅为1 3%至1 6%

2025-04-18 14:12

资讯

资讯 WSOPRAS 2025落幕:中国眼整形闪耀国际舞台,李冬梅教授代表爱尔眼科获2027年大会主办权

4月10日至12日,世界眼整形重建外科学会(WSOPRAS)2025年国际峰会在土耳其伊斯坦布尔盛大举行。

文/李林 2025-04-18 09:27

资讯

资讯 华东医药2024年报出炉,营收超400亿,创新产品密集上市

报告显示,2024年公司合计实现营业收入419 06亿元,同比增长3 16%;实现归母净利润35 12亿元,同比增长23 72%,实现扣非归母净利润33 52亿元,同比增长22 48%。

2025-04-17 21:18

资讯

资讯 讯飞医疗与爱奥乐医疗联合首发AI血压计,开启高血压管理新时代

4月11日,在备受瞩目的乌镇健康大会上,讯飞医疗与爱奥乐医疗联合首发AI血压计,作为行业首款搭载医疗大模型的AI血压计,引领家用医疗器械从单一检测工具进化为全周期健康管理解...

2025-04-17 20:34

资讯

资讯 又一款常用药物被暂停采购资格

近日,上海阳光采购网发布通知,因未按要求调整药价,自2025年4月15日24时起暂停仁和堂药业有限公司盐酸地芬尼多片(25mg*12片 板 盒,铝塑)采购资格。

2025-04-17 15:29

资讯

资讯 超16亿元,达仁堂“清仓”中美史克

日前,达仁堂发布公告称,公司拟分别向赫力昂(中国)、Haleon CH SARL(简称“赫力昂(英国))转让所持有的中美天津史克制药有限公司(简称“中美史克”)4 6%股权份额、7...

2025-04-17 15:08

资讯

资讯 上海发布10款重点监控品种

根据上海此前发布的相关规则,医疗机构根据市场供需情况在阳光采购平台采购药品是,“红黄绿线”议价将实时提醒采购产品的价格是否存在问题,从而保证临床需求,并避免不合理调价。

2025-04-16 22:15

资讯

资讯 马斯克称今年将首次在人体植入“盲视”设备,让失明者重见光明

4月初,马斯克在多个场合宣布,公司计划于今年底首次在人体内植入名为“Blindsight(盲视)”的脑机接口设备,目标是让完全失明者重见光明。

2025-04-16 14:28

资讯

资讯 诺令生物完成数亿元人民币C轮融资,加速出海步伐和多元化产品布局

本轮融资将主要用于核心产品“便携式一氧化氮(NO)吸入治疗仪”的产能扩充、全球化推广,以及围绕NO缓释与发生技术的创新管线研发

2025-04-15 17:12

资讯

资讯 扬帆出海正当时:Cytiva 为中国生物药企绘制全球合规航海图

峰会聚焦法规解读、国际监管环境、中国生物药企业出海案例等关键议题,通过专家分享和深入解读,为中国生物药企提供全球化战略指导和合规支持;

2025-04-15 17:00