不管是做一级市场投资还是二级市场投资,投资经理对大行业的基本框架有所认知是基本要求,唯有对行业有基本的把握,才能知道公司在产业链中的位置和价值。以下图的医疗健康产业的产业链各环节为例:

笔者所在团队投资了上图中的药企、器械厂商、流通企业、第三方诊断公司等行业中的多家细分市场前三的企业,并调研过其他各个主要产业链环节的企业。现根据一手调研信息对整个行业的各个环节做简要梳理,主要是自我整理一下大行业的投资逻辑以供备忘。

一、CRO

细分行业存在的基本逻辑:

CRO是指合同研究组织(Contract Research Organization),这类公司提供从药物发现、到临床试验等各环节的服务。由于医药行业是行政管制行业,药品上市需要各国监管部门的审批(国内为CFDA),获得注册证才能上市销售。同时,药物本身的研发过程也较为复杂,以小分子创新药为例,需要经过化合物的发现、化合物优化、临床前动物实验、临床I期、II期、III期、新药申报等过程。一款成功上市的创新药,所需要的花费已经到10亿美金的级别,所以研发环节会有各类对应公司的存在。

细分行业里面的典型公司:

这类公司的典型业务包括为制药公司提供化合物筛选、化合物优化、动物试验、临床研究等。以药明康德为代表,公司起家即为制药企业提供化合物筛选等服务,按照人头收费,或者按照化合物收费。这类公司商业模式的本质是研发外包,例如制药公司按照10W美金每人每年的价格支付研发费用,公司按照20W人民币每年的价格雇佣国内研发人员,享受的是国内的“工程师红利”。随着国内公司竞争的加剧,研发外包的利润率也已经快速下降,并且已经形成了以药明康德为首的几大公司寡头竞争的局面。

发展方向和投资机会:

CRO环节已经相对成熟,发展方向包括新的研发平台和适应下游的研发模式的转换。成熟公司大多已经上市,药明康德也将私有化回归,康龙化成等也拟上市,以后行业内并购会是趋势。

二、CMO、原料药API

细分行业存在的基本逻辑:

随着研发的推进到药品上市,对药物化合物和原料生产的要求也越来越高,从化合物发现初期的几克,到后期动物实验、临床、大批量上市的几公斤级、几十公斤级、吨级的生产需求,因此CMO(合同加工外包,Contract Manufacture Organization,主要是接受制药公司的委托,提供产品生产时所需要的工艺开发、配方开发、临床试验用药、化学或生物合成的原料药生产、中间体制造、制剂生产等)和原料药API(Active Pharmaceutical Ingredient,旨在用于药品制造中的任何一种物质或物质的混合物,而且在用于制药时,成为药品的一种活性成分)就顺应而生。其本质是药品的中间体和原材料。

细分行业里面的典型公司:

CMO的典型公司如药明康德子公司合全药业,A股上市公司博腾药业。合全药业作为药明康德美国上市主体的子公司,回归新三板还开创了美国上市公司新三板回归第一股的先河,中金做的挂牌融资,当时额度还很紧俏。

API公司如石药集团等企业规模已经非常大,这些企业做抗生素、维生素等已经非常成熟,也已经上市多年。

发展方向和投资机会:

医药中间体生产环节的核心竞争力就是质量和产能,一方面要求有优秀的质量管控能力,另外一方面需要有足够的产能满足下游的需求。行业里面优质的企业,需要绑定下游的制药公司和好的品种。这个环节就是典型的资金密集型,适合战略投资,鉴于行业较为成熟,并购会成为主要趋势。

三、中药材

细分行业存在的基本逻辑:

中药饮片行业是一个历史悠久的行业,我国中医从古至今发展这么些年也培育了广大的医生和受众群体。中药饮片本身很土,土到从地里把药材挖出来洗洗晒晒就能用,有很强的农业属性,当然现在也有很现代化的清洗、切片、干燥等设备。这个行业鱼龙混杂,有最便宜的三七、板蓝根,也有贵到咋舌的虫草、藏红花等名贵药材。由于广阔的群众基础,自然有较大的市场空间,全国号称有四大药都,分别是安徽亳州、江西樟树、河北安国、河南禹州。亳州为华佗故乡,四大药都之首,笔者曾在亳州交易市场感受过现场的交易氛围,基本上是人满为患菜市场般的感觉,非行业内资深人士很难评判药材好坏,而当地每年也有举办各种药材鉴别比赛。

细分行业里面的典型公司:

康美药业算是龙头企业,收购了亳州老的中药材市场,并耗资15亿元打造了新的康美(亳州)华佗国际中药城,但其业务属性基本具有房地产属性了。业内比较单纯做中药饮片上市的企业较少,以四川新荷花上市被否为代表,农业属性、无法标准化等众多原因是阻碍这个行业发展的制约因素。

发展方向和投资机会:

中药饮片加工现代化、规范化是趋势,目前满足上市标准的纯粹的第一梯队的中药饮片企业也还在准备谋求上市。随着第一梯队大企业的上市,就会迎来各种收购兼并。

四、药厂

细分行业存在的基本逻辑:

药厂即制药公司是整个医疗健康行业的主要核心之一,包括化药、生物药、中成药、疫苗、血液制品,生产最终面向病人和消费者的产品。从商业逻辑上来讲主要肩负着药品研发和注册上市的职能,是整个产业链上对于药物本身理解最深的角色,也担任着一定的药物推广和医生教育的职能,是整个产业链上价值创造最重要的源泉和驱动力。

细分行业里面的典型公司:

整体而言,除了中药和部分外资禁入的品种之外,外资企业如诺华、辉瑞、罗氏、赛诺菲等等无论在研发实力、公司规模都远超国内医药企业,在生物药上更是如此。根据福布斯发布的榜单,2015年全球药企54强中中国仅有5家企业,分别为复星国际(投资)、国药(配送)、上药(配送)、云南白药(消费品)、康美(贸易)。国内企业也越来越重视创新能力,以恒瑞为代表的国内药企也逐渐在往创新驱动的方向发展。

发展方向和投资机会:

近年来无论外资还是国内药企整体日子都不太好过,主要原因以GSK商业贿赂调查以及药品招标价格持续下降为典型。在可预见的短期几年里面,药品价格下降是大势所趋,而药品销量和市场占有率仍然将是各个制药企业的核心目标。医药研发创新需要大量的资金投入,注定了只能是行业的巨头才能做的事情,以后将会强者更强,而正是因为新药研发投入大,包括外资企业在内的制药企业均在通过外部合作的方式引进新产品,以这样方式推进的研发比例也会越来越大。对于小公司而言,拥有有潜力的新品种将有可能获得大型药厂或者风险投资机构的青睐。

五、医疗器械厂家

细分行业存在的基本逻辑:

医疗器械是疾病诊断和治疗中不可或缺的组成部分,具有代表性的如影像诊断设备、骨科及植入性医疗器械等,小到输液打针、大到开膛破肚都需要医疗器械,由于贴近临床,也是产业链上重要的价值创造环节。

细分行业里面的典型公司:

类似于药厂,医疗器械厂商里面外资厂商在众多领域拥有较大的领先优势,如医疗影像领域的GPS(GE/飞利浦/西门子)。但随着国内政策的鼓励和国内器械厂商技术水平的提升,该领域进口替代是一个大的趋势,国产器械民族企业代表如迈瑞在国际上也有较大的影响力,也在从美国私有化。

发展方向和投资机会:

在药厂低迷的背景下,国内医疗器械企业整体状况相对更好,一方面由于医院和器械相关的收费项目收费大多按照服务收费,在去除以药养医的改革背景下医疗服务本身对于医院而言便显得更加重要,以诊断为代表的收入在医院的比例和绝对量都在上升;另一方面国产器械产商替代进口器械也是政策鼓励,一些基层医院招标已经明确不用进口器械。在这样的大背景下,国产器械和耗材受到投资机构的追捧,尤其是技术含量较高的器械和高值耗材。

六、经销商

细分行业存在的基本逻辑:

医药流通行业是整个产业链中的非常关键的一个环节,作为重要的中介,它是链接医药制造企业和终端消费者(包括医院药房和零售药房,以医院为主)的桥梁。因为历史原因,医药流通企业主要以国企为主,目前形成了全国性的和区域性的流通企业。

细分行业里面的典型公司:

全国性的医药流通企业如国药、九州通等,区域性的如上药、广药等。

发展方向和投资机会:

规模效应、提升效率、优化品种是这个环节始终的关键词,流通配送企业由于直接面向医院,或多或少都有一些医药制造业务能够形成协同效应。目前行业的大主题是并购,一些区域性的规模化的企业也在谋求上市。

七、医院和体检中心

细分行业存在的基本逻辑:

医院和体检中心存在的必要性就毋庸置疑了。

细分行业里面的典型公司:

医院体系以三级医院、二级医院、一级及以下医院为典型体制,整个体制被诟病的话题已经延续了多年,包括医疗资源分配不均、看病难看病贵、以药养医、医闹问题等等。值得注意的是凤凰医疗在香港上市,总算迎来了民营医院第一股。各大体检公司已经在海内外完成上市,已然进入寡头竞争的局面。

发展方向和投资机会:

无论是公立医院还是私立医院,相关的投资和并购已经有众多的产业和PE资本在布局。和睦家为代表的高端私人诊所、春雨医生为代表的互联网问诊和线下诊所尝试、各类想脱离体制的医生集团都在试图打破原有的公立医院和医生的围墙,也因此存在各个方向的投资和并购机会。

八、零售药店和网上药店

细分行业存在的基本逻辑:

零售药店存在的商业逻辑也不赘述。

细分行业里面的典型公司:

连锁药店该上市的公司也已经上市,如海王星辰、同仁堂等为代表的大型全国连锁零售药店。但是行业内整体药店之间的分化较为严重,连锁药店也拥有浓重的消费属性,和覆盖范围、覆盖人群、支付能力、竞争药店数量等息息相关。由于行业较为成熟,大多数药店盈利能力一般或者面临亏损,因此也有行业巨头在各地收购连锁药店。

发展方向和投资机会:

连锁药店行业作为成熟行业,以并购主题为主,近年来互联网售药和移动医疗等较为火热,给沉寂的连锁药店带来了一些新元素,如仁和药业旗下叮当快药APP能在主要一线城市做到30分钟内送药上门。大多数互联网售药企业的发展离预期还是有较大距离,实际销售以计生用品、隐形眼镜为主,以后的爆发点在于处方药互联网销售的放开和电子处方的落地。

九、第三方诊断实验室

细分行业存在的基本逻辑:

第三方医学独立诊断实验室顾名思义是独立于医院体系的医学检验中心。从分工来看,第三方医学检验中心从医院收集血液等样本,提供的是专业化的检测诊断等服务,理论上来说可以购买最齐全的最先进的设备并且配备最专业的人员从事检验服务出具检验报告。所以说这是专业分工导致的市场空间,但是由于国内大三甲医院资金实力雄厚,检验科又是利润中心,所以真正外包出出去的检测要么是利润空间低的或者很难批量化检测的或者确实是一些疑难杂症尝试一些新的检测方法。

细分行业里面的典型公司:

由于第三方独立实验室经营会有规模效应,国内已经形成了几大连锁的第三方独立实验室,如金域、迪安、艾迪康、达安。迪安已经上市,金域也也已经申报IPO,这个细分行业目前绝对市场空间相对于整体诊断市场太小,最近几年成长性也较好。

发展方向和投资机会:

由于规模效应的原因,以后大型的第三方诊断公司的市场占有率会提升。第三方独立实验室承担了转化医学的角色,需要把最新的前沿医学发现应用到实践中来解决临床问题,所以某些领域的特检技术公司会始终具有价值,比如近年来很火的基因测序用于唐氏儿筛查,一项检验就足以支撑一个拟上市公司。

十、医疗信息化

细分行业存在的基本逻辑:

关于互联网+的话题已经深入人心,其实医疗信息化本身和互联网联系不大但是又联系很大。医疗信息化存在的基本逻辑就是医院的ERP系统,根据医院的不同职能有各种子系统,如HIS、LIS、PACS、EMR系统等等。系统本身没有互联网属性,对于行业内的公司就是一个ToB的业务,需要对于医院管理业务流程以及软件开发实施都比较熟悉,本质是软件公司。

细分行业里面的典型公司:

细分行业已经比较成熟,也有不少上市公司,如东软、卫宁都已经上市。由于医院体系相对比较封闭,软件公司的重要核心竞争力之一又是拿单,所以这个行业真正能做的好并不容易。和医院关系要好、做的系统要能用、还能尽快的把账款收回来,还是有一定门槛的。

发展方向和投资机会:

正是因为医院体系比较封闭,所以各个医院之间、医院内部各个科室之间信息孤岛的情况比较普遍,还难以做到医生面对一个屏幕就能把病人的相关内容全囊括。目前有不少创业公司试图解决信息孤岛的问题,希望能够全流程电子化,把电子病历、诊断结果、用药信息等所有流程都整合在一个系统里面,也有试图将一个区域的所有医院的系统统一化的,都在进行不断的尝试。

十一、最后的大逻辑:刚需+人口老龄化

医疗健康行业在投资界一直被认为是防守型行业,主要原因也就是刚需,毕竟身体是革命的本钱,无论男女老幼富贵病穷总是需要治病就医。

按照联合国的传统标准是一个地区60岁以上老人达到总人口的10%,新标准是65岁老人占总人口的7%,即该地区视为进入老龄化社会。根据该标准,我国已经进入老龄化社会,2014 年年末我国60周岁及以上人口数为21242 万人,占总人口比重为15.5%;65 周岁及以上人口数为13755 万人,占比10.1%,首次突破10%。预计2025年我国60岁以上的人口将超过3亿。

作者简介:李陶 人合资本合伙人,主要关注医疗健康(医疗器械、体外诊断、医疗服务)和TMT领域(科技、互联网、泛娱乐)的成长期投资机会。

来源:InvestmentLogic

来源:贝壳社(微信号 iBio4P) 作者:李陶

为你推荐

资讯

资讯 CDE:简化港澳已上市传统口服中成药内地上市注册审批申报资料及技术要求

允许香港、澳门特区本地登记的生产企业持有,并经香港、澳门特区药品监督管理部门批准上市且在香港、澳门特区使用15年以上,生产过程符合药品生产质量管理规范(GMP)要求的传统...

2025-04-18 18:54

资讯

资讯 君德医药完成近亿元A轮融资,加速推进创新药械组合平台建设与产品上市

本轮融资主要用于首个减重口服器械的注册及生产销售,以及加速多个核心创新药械组合技术平台的产品管线研发进程。

2025-04-18 14:34

资讯

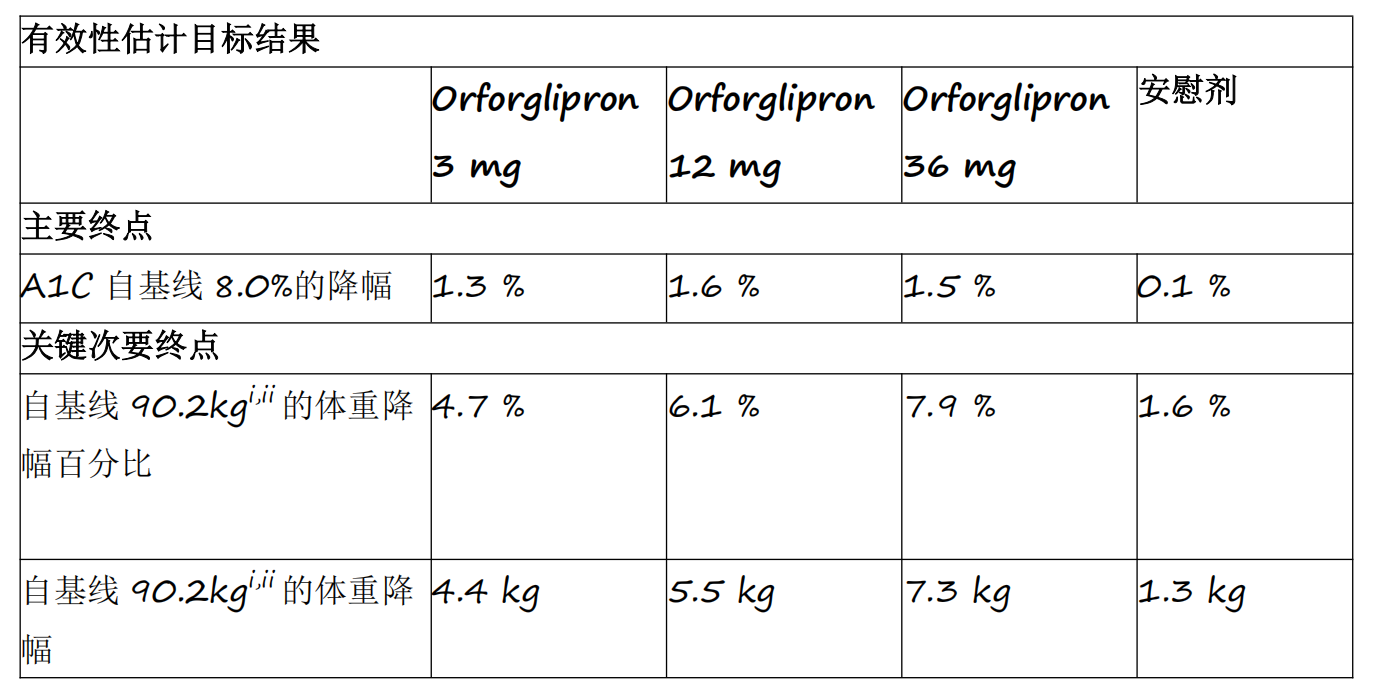

资讯 礼来首个小分子口服GLP-1RA药物orforglipron 3期临床研究成功

Orforglipron是首个成功完成3期临床研究的小分子GLP-1类药物,各剂量组平均A1C降幅为1 3%至1 6%

2025-04-18 14:12

资讯

资讯 WSOPRAS 2025落幕:中国眼整形闪耀国际舞台,李冬梅教授代表爱尔眼科获2027年大会主办权

4月10日至12日,世界眼整形重建外科学会(WSOPRAS)2025年国际峰会在土耳其伊斯坦布尔盛大举行。

文/李林 2025-04-18 09:27

资讯

资讯 华东医药2024年报出炉,营收超400亿,创新产品密集上市

报告显示,2024年公司合计实现营业收入419 06亿元,同比增长3 16%;实现归母净利润35 12亿元,同比增长23 72%,实现扣非归母净利润33 52亿元,同比增长22 48%。

2025-04-17 21:18

资讯

资讯 讯飞医疗与爱奥乐医疗联合首发AI血压计,开启高血压管理新时代

4月11日,在备受瞩目的乌镇健康大会上,讯飞医疗与爱奥乐医疗联合首发AI血压计,作为行业首款搭载医疗大模型的AI血压计,引领家用医疗器械从单一检测工具进化为全周期健康管理解...

2025-04-17 20:34

资讯

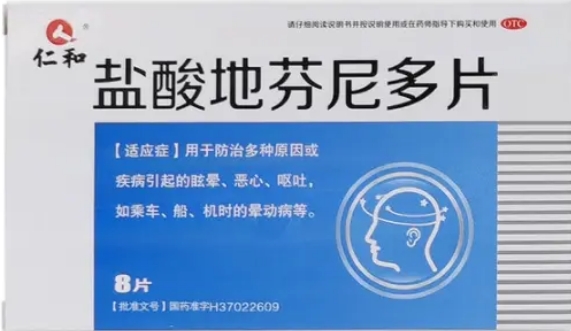

资讯 又一款常用药物被暂停采购资格

近日,上海阳光采购网发布通知,因未按要求调整药价,自2025年4月15日24时起暂停仁和堂药业有限公司盐酸地芬尼多片(25mg*12片 板 盒,铝塑)采购资格。

2025-04-17 15:29

资讯

资讯 超16亿元,达仁堂“清仓”中美史克

日前,达仁堂发布公告称,公司拟分别向赫力昂(中国)、Haleon CH SARL(简称“赫力昂(英国))转让所持有的中美天津史克制药有限公司(简称“中美史克”)4 6%股权份额、7...

2025-04-17 15:08

资讯

资讯 上海发布10款重点监控品种

根据上海此前发布的相关规则,医疗机构根据市场供需情况在阳光采购平台采购药品是,“红黄绿线”议价将实时提醒采购产品的价格是否存在问题,从而保证临床需求,并避免不合理调价。

2025-04-16 22:15

资讯

资讯 马斯克称今年将首次在人体植入“盲视”设备,让失明者重见光明

4月初,马斯克在多个场合宣布,公司计划于今年底首次在人体内植入名为“Blindsight(盲视)”的脑机接口设备,目标是让完全失明者重见光明。

2025-04-16 14:28

资讯

资讯 诺令生物完成数亿元人民币C轮融资,加速出海步伐和多元化产品布局

本轮融资将主要用于核心产品“便携式一氧化氮(NO)吸入治疗仪”的产能扩充、全球化推广,以及围绕NO缓释与发生技术的创新管线研发

2025-04-15 17:12

资讯

资讯 扬帆出海正当时:Cytiva 为中国生物药企绘制全球合规航海图

峰会聚焦法规解读、国际监管环境、中国生物药企业出海案例等关键议题,通过专家分享和深入解读,为中国生物药企提供全球化战略指导和合规支持;

2025-04-15 17:00

资讯

资讯 全国肿瘤防治宣传周:礼来携手信达生物、和黄医药加速赋能本土医药创新

礼来携手本土合作伙伴信达生物、和黄医药齐聚上海,共话本土医药创新发展,探索加速惠及中国肿瘤患者的新模式

2025-04-15 16:27

资讯

资讯 ADC明星企业映恩生物港交所上市,开盘高开91.33%

上市首日,其股价开盘高开91 33%,随后涨幅迅速扩大至127 06%,午间收报214 80港元,市值突破178 66亿港元,成为近年来港股18A生物科技公司中最亮眼的IPO案例之一。

2025-04-15 13:19