编者按:本文作者为常青藤盟校达特茅斯学院医疗政策系研究生,氪空间第五期项目创始人潇程,关注医疗和生物制药,笔者总结了自己对行业的体会,希望多多交流指教。作者微信号wongshiaochung,转载请联系原作者。

医Healthcare

万亿级市场的医疗服务行业很早就吸引着创业家,资本和行业大佬的青睐布局(2020年健康险市场有望达到万亿,而医疗服务市场有望达到十万亿)。2015年9月,挂号网微医集团以打造保险控费体系ACO(Accountable Care Organization),高瓴资本和高盛领投的3.94亿美元融资刷新互联网医疗的新高点,并将作为付费方的保险(payer)带入行业的焦点。随后平安好医生5亿美元的A轮融资30亿美元的天价估值再次突破纪录,保险付费方这颗种子在互联网医疗生态闭环中生根。

微医集团2015年融资所凭借的ACO概念最早由达特茅斯学院医疗政策系(The Dartmouth Institute for Health Policy and Clinical Practice)教授Dr. Elliot Fisher在2006年提出并随后被列入美国医疗改革(Affordable care Act.)。使得达特茅斯学院成为美国医疗系统举足轻重的设计者之一。

在传统的医疗模式中(Fee for service),医生通过医疗服务,诊断,治疗收取高额费用。保险付费方则通过议价降低单笔付费成本,应对保险公司的Bargaining power,医生等服务方通过增加服务次数获得利润酬劳,这样的过程带来了过度诊疗并形成恶性循环。ACO模型通过打包不同职能的医疗服务方(专科医生,家庭医生,护士等)和被服务方(5000名以上的被保人群)实行付费总量控制。在保证被保人群健康水平的前提下(measure and control outcome)结余的费用成为利润由医疗服务方享有。ACO模型降低了付费方的支付成本(lower reimbursement),降低了服务方过度诊疗造成的成本(less diagnosis & treatment),节省了医生不必要的临床时间,扩大了医疗服务的容量(more capacity)。并且节省出来的费用摇身变成利润,由保险支付方和医疗服务方共同享受(Better earnings)。

ACO模型很好的表现出healthcare领域盈利模式和其他领域的区别。首先,它是一个由病患接受医院医生的服务,却由第三方(医保,商保)付费的行业。根据WHO在2013年的数据,中国总体医疗支付结构中60%来自保险(医保和商保),自费比例小于一半,且医疗支付结构的未来趋势也将是自费比例会越来越低,被医保和商保挤压(To C市场减少)。如此看来,理清商业模式找到盈利点,医疗领域最重要最难吸引的并非用户量,医院医生资源,也非互联网数据和流量,而是利润来源也就是支付方(payer)的付费意愿。

不同于to C市场,一个额外附加的医疗服务,不管多么创新多么吸引C端客户,都很难点起payer的支付兴趣。近年Healthcare领域被创业者和资本关注,2015年上百家互联网医疗公司得到融资,不乏富有医疗人脉资源的创业公司圈患者圈医生,跑数据跑流量,但却没有清晰的找到谁来付费也就没有确立清晰的盈利模式,从而进入了烧钱的to VC模式。那如何得到支付方的兴趣从而产生盈利呢?核心点不在于提供多么好的附加服务而额外收费,而在于提高医疗服务效率、健康水平和降低成本(保险会愿意为ACO付费因为ACO降低了付费方的成本,而创业公司通过科技创新提高ACO的效率节省成本来获得盈利)。我们可以看到很多政策的出台也都是为了降低医疗成本,促进医保付费的完善和商业保险的发展。

纵向分级诊疗如何化成本为盈利,释放创新机会?

保险付费体系的建立形成了控费需求,进而出现一些列降低医疗成本保证被保险人健康水平的政策和环绕的商业机会,比如国家大力推行的分级诊疗体系。在很多人眼中,看似仅为大医院分流而设计的分级诊疗体系和降低成本,提高健康水平并没有直接联系。我们将三级医院比作一座城池,病患比作敌军,敌军围堵,兵临城下,医院很难应对这样的患者压力与巨额的守卫成本。倘若在城周围山间建筑关卡,向前推一道防线,简单易于防守的敌军(病患)就可以在这里以较低的成本先行解决,当少量强敌(疑难病患)通过关卡,兵临城下,那么城中守军也可以充分准备,将专业战术和医疗资源用在这些疑难病症上,更加从容的分配资源,降低成本。这便是二级医院的战略作用。

然而固守关卡依然是防备敌军,坐以待毙。要确保重大疾病发生率降低,我们需要构筑一道更前端的防线,抵御健康风险,并且为我们提供主动出击,提高健康水平,控制患病风险的机会。这道防线好比长城,当小股敌军出现的时候,我们可以在最前端最广阔这道防线将敌人击退。还可以借助这道屏障主动向外出击,深入社区,传播卫生理念,提升公民健康。基础医疗机构(primary care system)就是这道健康防线,当居民有任何疑问需要咨询时,或有任何疾病先兆时,没等它们变得复杂,严重,就可以提前以最低的成本为病患解决问题。当少数复杂病患出现,这道最前端最初级的防线无法抵御的时候,他们会被转诊到上一级医院,也就是城外的关卡(二级医院),在这里更专业的医生,护士,医疗服务人员会以相对低的成本为病患提供服务。而疑难杂症,需要很高的学术科研水平才能解决的病患会通过这道关卡被转诊到三级医院城下。在这里,最高水平的专家团队能够从容的针对这些病症设计解决方案,合理的分配资源,使得较高的成本不被浪费在普通病症上。试想如果没有长城这道防线,仅有城池来抵御压城的敌军,将消耗多大的不必要成本来解决简单的疾病。

横向诊断朝早期前推,创新能否提高信息传递效率?

要确保分级诊疗的实施与疾患防守工事的建立,将病患诊断的时间节点向前端推移将是至关重要的。这就好比烽火台上的哨兵,能够在最早的时候发现敌人(疾病),才能以更低的成本来解决病患。了望需要有好多设备,而诊断技术就好比哨兵手中的设备。社区基层医疗机构的医生,专业化程度和经验上都不及三甲医院的医生,因而需要额外的辅助来做出更准确专业的诊断进而提供诊疗服务。美国互联网公司如google的deep mind, Intel等都在健康人工智能的领域(AI Healthcare)凭借自己的技术优势布局,利用现有医疗数据分析来根据患者的症状与检验指标做出诊断,医生可以凭借这些互联网技术从云端获得临床数据与最新的学术成果,设计更精确更有依据的诊疗服务。英国软件公司Cloud2 开发了一款链接Primary care doctor和Specialist的软件Kinesis。借助Kinesis,家庭医生在临床遇到疑难时可以向大医院专家交咨询学习。这款软件提高了基础医疗服务的质量并且有效降低了转诊率,为医疗付费方节约了费用。

分级诊疗体系中的检测结果互认同样存在商业机会。目前患者在不同医疗机构中所做的检测CT,MRI等不能得到互认,导致患者在不同医院要重复多次检测。不仅降低了患者到基础医疗机构初诊的积极性,也降低了诊疗效率。以烽火台上的狼烟传讯提高效率为例,病患的检测互认同样会提高诊疗效率以及患者的就医体验。之前提到的Kinesis软件就有传送检验片子方便Specialist与Primary care doctor交流咨询的功能。将军和士兵登上同一段城墙看到同样的山川,但眼中的战略布局是不一样的。对于同一个检测结果,同一个片子,不同的医生也有不同的解读。利用互联网和大数据分析也可以将专家对检测结果做出的诊断数据化标准化,帮助其他医生分析判断检验结果。医院管理信息系统和医保系统的跨医院对接,电子健康档案EHR的建立等提高诊疗服务效率,可穿戴设备实时向医生反应佩戴者健康体征等,降低成本的创新存在很大机会。

医保付费方:Who pays for healthcare entrepreneurs?

医保的建立填补了中国医疗数据的空白,在这个层面的意义可见一斑。聊到Healthcare领域的商业机会之前,我想先探讨一下盈利模式和利润到底从哪来。受资本关注的互联网+医疗的领域,一些我所看到的创业公司并没有很清晰的盈利模式,利润到底从哪来?是to C的患者还是To B的医药公司,医院,保险公司?还是利用自己拥有的医生和医院资源圈客户实行互联网“黄牛业务”,亦或是圈患者,医生,医院,刷数据找投资机构圈钱to VC?回到我们之前聊到的终极目标提高效率降低成本,找到商业模式中的付款方并不是一件难事,从各国healthcare支付结构我们可以看到,中国和很多国外发达国家医疗的费用都主要由第三方保险承担。而第三方保险又要看是否为单一的支付方(Single payer)。

我们国家主要的付费方为医保,虽有补充商业医疗保险参与,但目前基本可以算作是Single payer,在这点上和欧洲国家较为相似(虽然自付比例上还有差距)。而美国除了类似我国医保的Medicare和Medicaid以外还有很大程度的商业医疗保险存在,与Single payer情况不同,美国的商业医疗保险公司更愿意接受互联网医疗的创新来降低医疗付费的成本(在保证outcome的前提下)。而中国医保由于Single payer和它较大的Bargaining power并没有对支付互联网医疗服务表现出很大关注和兴趣。但无论是不是Single payer,作为医疗支付方的保险都是互联网医疗公司重要的盈利来源。而在这种情况下互联网公司一个核心需要关注的点应该是如何通过互联网来提高医疗效率,降低医疗成本,在患者诊疗服务水平得到保证的前提下(通过define and measure outcome)为保险节省成本。这方向的创新能够真正为患者带来高效,高质量的服务,也能降低医疗成本的浪费,并且能够使医疗机构腾出更多的空间来服务更多病患(more capacity)。

对于通过资源圈到了大量医生,医院和患者,却把目标瞄准融资而没有清晰的盈利模式的创业公司,脱离窘境并真正创造价值的方向便是探索如何通过互联网提高诊疗效率(大数据云计算在诊断上的应用,专家与基层医疗机构医生的合作交流等)与降低医疗成本(医生投入时间,过度诊断,慢病管理等)。

商业与创新机会

互联网医疗:霸占资源的线上黄牛与创造价值的互联网创新

医疗行业是一个特殊复杂,不易被互联网改造的行业。首先,它是一个由病患接受医院或医生的诊疗服务,却由第三方(医保,商保)来付费的行业。其次,互联网医疗的行业划分也有多种方式,比如根据就医的前中后时间顺序,根据不同的疾病划分(糖尿病,高血压)。还有的根据不同的机构划分(医院,药店等)等等。1999年医保的设立与实施让我们对医疗有了数据信息层面的认识,加上政府对互联网医疗的政策鼓励,这些先决条件的建立为互联网医疗的起步打开了一扇大门。随后的2000-2010年这个时间段互联网科技的发展在技术层面为互联网医疗提供了机会,最初期的互联网医疗公司和早期互联网公司一样,以健康门户类网站为主。2011年,更多元化个性化的医疗服务需求使得互联网医疗公司创造出线上咨询服务,春雨医生成立。2014年移动医疗成为医疗行业的风口,得到资本的进一步青睐和互联网巨头的布局。并在垂直细分领域孕育出创新公司,专注于问诊,挂号,自诊自查,慢病管理等多个细分。2015年,互联网医疗公司开始构建闭环以投资,自营和合作的方式与线下医疗机构建立线上和线下的结合。微医集团ACO,平安好医生等互联网公司探索保险领域,将商业医疗保险这个重要医疗环节结合到现有的线上线下生态环境中。

2015年挂号网微医集团以打造保险控费体系ACO(Accountable Care Organization),由高瓴资本和高盛领投的3.94亿美元融资刷新互联网医疗的新高点。“互联网+医疗+保险”也成为创业投资的新热点。2016年5月,平安好医生(7000多万客户,25万日咨询量,3.6亿销售额)再度以5亿美元的A轮融资和30亿美元的天价估值突破互联网医疗领域的高点。作为具有强大保险背景的互联网医疗公司,平安好医生的A轮天价融资再度证明了保险付费方在互联网医疗以至于Healthcare领域的重要地位。作为Healthcare领域的资金入口和支付方,保险的融入很大程度的推进了医疗生态系统闭环的设立并实现医疗服务的控费。中国人寿以重资产模式投资500亿打造医院诊所。平安好医生一方面打造互联网入口一方面构建线下医疗机构。微医则以轻资产的模式通过ACO打通跨医院间医疗服务者的壁垒并为客户提供线上线下保险与医疗服务。

商业保险、健康管理公司与医院诊所的生态闭环

医院与保险付费方的关系可谓密不可分,构建医院与保险的闭环成为医院集团做强的战略发展方向之一。然后由于健康险牌照的监管,目前还难有医院集团获得健康险牌照。之前我们提到很多已获得健康险拍照的保险公司以不同轻重资产的模式经营或合作医疗机构,探索未来医疗保险一体化的“健康管理”生态闭环。

健康管理的生态系统:提高健康水平降低医疗费用,变费为利的创新机会

保监会在2013年9月定义健康管理为保险公司针对被保险人相关的健康风险因素,通过检测、评估、干预等手段,实现控制风险、改善健康状况的服务,包括健康体检、就医服务、生活方式管理、疾病管理、健康教育等。定义覆盖面从医院关注的诊疗向外推广到了健康的维度,构建了我们之前提及的最前端最初级的一道防线,使高成本的疾病诊疗在早期仍是低成本健康问题时就得到解决。健康管理公司的出现也使得保险公司的支付费用大幅度降低(30%根据约翰霍普金斯在美国的数据,在利润方面,涉足保险的医疗公司高出未涉足保险医疗公司10倍以上)。

盈利与非盈利:全科医院的使命与专科医院的利润

图中是达特茅斯学院教学医院(Dartmouth-Hitchcock Medical Center)的利润分布,一些科室比如心脏病(Cardiology)为医院创造高额收入而儿科(Pediatrics),妇产(Ob/Gyn)等服务则会为医院带来财物损失。作为教学医院(或公立医院,综合医院),达特茅斯不得不承担损失保证医院医疗服务的综合度、教学需求和非盈利的使命。虽然美国和中国医院的成本组成和付费方式都有所不同,但我们可以看到不论在美国还是在中国医院都会有高收入科室和低收入甚至负收入的科室。如果考虑盈利性,专科医院可以选择高收入医疗服务而放弃低收入部分,这说明了专科医院比综合医院盈利性强的原因。

连锁医院通过市场和客户增大公司体量规模。与此同时建立医院内的信息系统,临床数据,并标准化控制医疗服务流程降低成本增加对供应方(supplier)和支付方(payer)的议价能力(bargaining power)。再有医院连锁能够产生品牌效应,提高市场辨识度。以2009年上市公司爱尔眼科(300015)举例,公司全国范围布局并购眼科医院,减少竞争并提高品牌优势。使主营业务增长率逐年提高并参与分级诊疗体系。品牌连锁的建立的确能产生规模效应,并为其他领域的延伸创造了更好的平台和基础。但连锁的核心并不仅限于数量的多少和市场占有的大小,而更重要在于建立起一套科学、系统的医院管理模式,提供高效差异化的服务。这才是医院连锁真正的壁垒和持续性发展的基础。

药Biotech and Pharma

1975年,重组DNA的发现与应用好像马良手中的画笔,利用重组蛋白技术在微生物体内表达生长激素成就了Genetech,表达促红细胞生成素(EPO)成就了Amgen。这根神笔看似点石成金,在原本空白的墙面上凭空画出了金山银山。一时之间资本疯狂涌入,不论产品如何,只要是做重组蛋白的生物科技公司就投。神笔的潜能一下子释放,一批生物科技公司井喷式涌现出来,简单易画的金山,银山被一个个画满墙面,胰岛素,干扰素,生长激素,TPA等药物陆续上市。1983年上市的十家生物科技公司,包括Genentech, Cetus, Chiron, Biogen, Genex, Immunex, Amgen, Enzo Biochem, Genetics Systems, Hybritech,而随后的10年,一共出现了250家上市的Biotech创业公司(非上市公司更是从20多家到了2000多家)。这阶段,不论是创业者,VC还是大型制药巨头,对于生物科技的认知都是有限的,风险投资也只能technology driven,谁拿着biotech神笔就投谁,不管它画了什么,研发了什么产品not product driven。

好比中国万众创新的互联网时代,意识到生物科技无限潜能的VC如同青睐BAT出来创业的高管一样将大量的资金投入到这个领域的教授,学者,研发人员身上,希望创造出下一个奇迹。然而此时墙面上已经画满了金山银山(胰岛素,干扰素,生长激素,TPA等),在空隙中,依然不断的有创业者和资本想要谋得一席之地,开拓出一个更大更新的领域。然而,Biotech行业研发的高成本,长周期(5-15亿美元,7-10年),生产的高要求(GMP车间),严格的监管(1-3期临床试验),资本的过度追捧(technology driven, not product),创业公司的鱼龙混杂导致了产品研发延期推迟,成本过高超过预算,临床试验失败等等,使得创业者,VC,医药巨头之前抱以的憧憬成为水中月,镜中花。1983-1993生物科技爆炸式发展的头十年间,VC的投资回报甚至低于银行存款。

投资人开始回归产品(product driven),对于biotech的投资也变得保守谨慎,不会再花大笔的钱来赌一个概念的可行性。创业公司更加现实,通过开发多条在研产品(diversify portfolio降低风险),与biotech或制药巨头合作开发(覆盖前期研发费用),自主开发销售产品(获取利润维持生存),用在研药物作为筹码换取市场上能够盈利的产品(用未来换取当下的现金流)等方式生存,壮大。在这个背景下,独立开发、测试、销售产品而不是将发明卖给制药巨头的公司(Fully integrated biopharmaceutical company, FIBCO)成为了大浪淘沙留下来的佼佼者。

创业者和投资人从追捧概念回归到了扎实的科研,biotech领域的连续创业者,有利润来源或者产品已经在临床试验阶段的公司,以及科研人员精简,开发成本低(研发外包,生产外包CRO, CM0)的公司更具有竞争优势。而且随着生物科技的发展成熟,热点,风口,赛道逐步清晰明朗,赛道内的创业选手得到更高的估值和医药巨头、资本的关注。

抗体/Fc融合蛋白药物市场

从1986年第一款抗体药物批准(93年上市)到2016年,国际市场共有67个原研抗体药物获批,市场上目前有63个(24个肿瘤药物),针对36个靶点(针对12个抗原的22个产品达到10亿美元重磅炸弹级销售额)。主要针对的适应症为癌症和自身免疫病(RA)。

国内方面,药监局CFDA已批准22个抗体药物(国产10个,其中4个生物类似物biosimilar),市场上共20个产品(国产10个,进口10个)。且CFDA公开受理的抗体药物达140多个,涉及70多家制药公司,其中处于IND申请阶段的有73个,临床阶段59个,得到生产批准的4个。抗体药物的市场容量快速上升,处于生物科技的研发风口。

目前我国的新药研发和美国的关系也同样像互联网行业,我们将美国的创新引进中国,利用中国的市场基数很快的将企业做大,甚至加入创新出现了微信这一类体验感更好的产品。国内抗体药领域的研发以生物类似物为主,就好比Google和百度,Amazon和京东。目前CFDA已受理的140多个抗体药中,以对标知名原研抗体药,针对相同的靶点研发的生物类似物为主。

国内不乏中信国健(2款上市药物,7款在研药物),恒瑞医药(以仿制药起家,资本雄厚,转型为创新推动型企业)这类资深生物制药公司。也有海正药业(1款上市药物,8款在研药物)这类传统化药,中药公司涉足生物制药。还有专注于生产,资金雄厚的制药公司以生物类似物(Biosimilars&biobetters)为方向,借助一大批抗体药专利期将至的契机进入Biotech市场。以及以CRO,CMO为主营业务的医药研发外包公司。

更重要的是,随着中国生物技术的发展和美国支柱级别华人科学家的回国,百济神州等着眼于国际最高科研水平的研发型企业在中国诞生(2016年全球biotech IPO 20强榜首)。这类公司与美国biotech startups相近,以风险投资与合作其他公司(biotech, big pharma giant)开发产品的方式覆盖前期研发所需资金,成为中国Biotech领域的创新者。

抗癌药物市场

1997年罗氏推出的Rituxa获得FDA approval,成为第一个靶向抗癌药物。2001年,诺华针对肿瘤罕见病的小分子靶向药物(Gleevec)上市,如今靶向药物快速发展成为FDA approval药物中的主流。2015年,抗癌药物市场超过1000亿美元,靶向药物多于一半。抗癌药物的市场被大型制药巨头掌控,类似于互联网巨头,根据自己已有的产品线和市场优势,以产品开发合作,投资,并购的方式布局生物科技领域。由于收购这一退出机制被越来越多人接受,医药巨头的偏好对于VC和生物科技创业起到很大影响。制药巨头,VC,科学突破等因素使得抗肿瘤药物的研发热点和风口更加清晰。

免疫检查点抑制剂Checkpoint therapy

免疫细胞存在多条信号传导通路,激活或者抑制免疫细胞的免疫活性,这些传导通路受体被称作免疫检查点Checkpoint。免疫细胞中T细胞通过识别肿瘤细胞特异性抗原发挥癌细胞杀伤作用,1980年就有使用黑色素瘤抗原做成的肿瘤疫苗问世,然而其临床效果并不明显由于T细胞的激活与抑制是十分复杂的过程,受多条细胞信号传导通路的调节。之后CTLA-4被发现能够结合B7抑制CD28进而抑制T细胞免疫活性。随着T细胞发挥对肿瘤细胞的免疫作用,CTLA-4表达抬高(负反馈调节)降低T细胞的免疫功能。基于此原理,CTLA-4抗体问世,阻断T细胞的抑制途径使T细胞加强免疫功能,并在2011年获得FDA approval,成为第一个免疫检查点抑制剂checkpoint inhibitor。

随后,抑制T细胞,保护正常细胞不被攻击的Programmed Cell Death-1(PD-1)受体被发现,PD-1配体PD-L1, PD-L2的作用机理(癌细胞表达PD-L1伪装正常细胞,结合PD-1受体抑制T细胞)也相继被研究清楚。2014年MSD的PD-1阻断剂Keytruda (Pembroluzimab)和BMS的Opdivo (Nivolumab)前后获得FDA approval,2016年,Roche的PD-L1药物Tecentriq (Atezolizumab)获批。越来越多的免疫检查点进入人们视野。

中国国内的制药公司君实生物、誉衡药业的PD-1抗体与药明康德合作加工生产。信达生物与礼来,恒瑞与Incyte合作共同推广海外市场。信达生物与百济神州都在市场上没有产品,而百济神州已于2016年2月在纳斯达克上市,PD-1抗体这一细小领域也表现出了中国制药从生产到创新的转变和资本对创新水平的价值认可。

嵌合抗原受体Chimeric Antigen Receptor, CAR-T和细胞疗法Adoptive Cell Transfer, ACT

ACT是使免疫细胞体外分裂增值并回输到体内的一种living treatment。ACT的原理是先获取肿瘤组织,得到含有肿瘤和免疫细胞组成的Tumor-infiltrating lymphocytes (TILs),TILs在IL-2作用下分化生长,消化肿瘤细胞,并在体外扩增后注射回体内,免疫抑制肿瘤细胞。在ACT前化疗使淋巴细胞减少(Lymphodepletion),可增多血液中T细胞活素和T细胞生长因子IL-5,使ACT免疫细胞在体内的时间有所延长(从几天到一个多月)。

CAR-T是目前最受瞩目的抗癌方式之一,对血液肿瘤和非霍奇金淋巴瘤成效显着。其基本原理将采集到体外的免疫T细胞进行基因修饰,表达不同的嵌合抗原受体CAR使T细胞能够靶向识别肿瘤细胞表面分子。当两者结合,T细胞能够被快速激活起杀伤作用。CAR-T还被延伸到实体瘤(识别MUC1蛋白)、自身免疫疾病(chimeric autoantibody receptor, CAAR靶向特定的B细胞)、HIV感染(广泛中和抗体CAR-T)和移植排斥(修饰调节性T细胞T regulatory cells, Tregs)等方面。能识别不同抗原靶点的双价串联CAR(Tandem CAR, TanCAR)也被作为应对单抗原受体CAR导致肿瘤表面分子变异的创新。

然而,由于细胞疗法更像是一种临床procedure,加上不易生产和监管,容易污染,难以做成标准化药物等因素,巨大前景的CAR-T和其他细胞疗法并没有让医药巨头和VC表现出足够的兴奋(2016年8月,诺华解散400人的细胞与基因疗法研究部,专注于CAR-T疗法的生物技术公司Juno两度因病人死亡被FDA叫停临床试验),CAR-T成药的可能性(标准化CAR-T?)还有待进一步探索。

小分子与大分子联手,抗体药物偶联剂Antibody Drug Conjugate, ADC

抗体药物偶联剂ADC是一种新颖的靶向抗癌药物,由单克隆抗体(Antibody)和具有细胞毒作用的小分子药物(drug)经过链接器(linker)偶联而成(conjugate)。ADC能精准结合靶点,降低毒副作用,提高抗肿瘤效率,引起生物科技公司(Seattle Genetics, ImmunoGen, SutroBiopharma),VC和医药巨头(武田,Genetech,辉瑞,拜耳)的巨大兴趣。

目前,虽然大量公司进入ADC市场,其中不少具有强大实力的制药企业,但研发方面还有赖于少数技术服务商的专利授权与科技支持,Seattle Genetics(TAP专利技术平台)和ImmunoGen(MMAE平台)是早期进入ADC领域的先行者,他们的技术被大量应用于在研药物上。生产方面有能力开发连接器linker提供ADC偶联服务的CMO厂商也还不多。中国市场上目前还没有ADC药物,2013年江苏恒瑞首个ADC药物申请得到IND,华人背景的美国生物科技公司Ambrx也于2013年和浙江医药(现已完成preclinical研究),2014年与海正药业合作开发ADC药物。今年,烟台荣昌研发的ADC新药RC48进入临床试验,是我国ADC创新的重要突破。

生物类似物(Biobetter and biosimila)市场

与化学药物仿制药导致的价格悬崖相似,生物药(biologics)的“仿制药”生物类似物(biosimilar)可以很大幅度降低医药成本,并为患者提供相同效果甚至更好(biobetter)的生物药。根据IMS数据分析,2016年生物类似物的市场容量为80亿美元,并将于2019年达到240亿美元。中国生物科技的创新和世界一流还有所差距,研发也主要以生物类似物为主。国内现有制药公司的优势(生产)和研发取向(仿制为主),市场基数,加上新药审批和价格政策的导向(鼓励高质量仿制药节约医药费用),使得生物类似物市场存在巨大潜力。根据IMS分析,中国biosimilar的市场容量将紧随欧洲,在2019年达到200亿人民币。

随着90年代上市的一大批重磅炸弹级生物药(Biologics)的专利陆续到期,Biosimilar一时间成为生物科技领域的热点。2014年,欧盟率先批准了第一个Remicade的生物类似物Remsima。2015年Sandoz的Zarxio得到FDA approval,成为第一个美国FDA批准的生物类似物,2016年,EMA批准了第一个融合蛋白Enbrel类似物Benepali,同年,第一个单抗类似物Inflectra得到FDA approval。一系列Biosimilar的研发成为生物科技和制药企业的风口热点。

监管机构也围绕生物类似物的审批探索相应政策,欧洲医疗支付方为议价能力强大的single payer社保,掌控药品定价权,鼓励生物类似物的研发以降低医药费用;而美国以竞争激烈,议价能力小的商业保险为主,制药公司自由定价,激发原研药创新。欧洲作为最早接受biosimilar的地区,其监管政策最为完善,成为生物类似物的最大市场。相比于原研生物药(branded biologics)5到15亿美元的研发成本和将近90%的失败率,生物类似物的研发成本和失败概率都很大程度的降低。

美国作为生物科技的领头人同样在Biosimilar和Biobetter的研发上领先全球(市场容量小于欧洲)。亚洲国家中韩国的三星,Celltrion等公司已有产品获批登录欧美市场,成为亚洲国家的领头,日本,中国紧随其后。被生物类似物的巨大潜力吸引,国内外参与研发、竞争的公司种类繁多,有大型医药巨头,传统仿制药公司,还有专注于生物类似物的生物科技公司,CMO和CRO医药研发外包公司,以及三星这种其他行业涉足生物类似物的企业。如今生物类似物的研发主要对标销售领先的原研生物药。

其他科技创新带来的潜在市场

基因疗法Gene Therapy: CRISPR and Gene edit

传统的Gene therapy是将正确的基因通过病毒等载体输入细胞内,以此来补偿缺陷基因的生理作用。进来科学家受到细菌抵御病毒感染(剪断病毒DNA序列)的启发,发现细菌可以记忆曾感染其病毒的碱基序列,并使用Cas9酶剪切目标DNA序列。将Cas9与靶向RNA结合,Cas9可以由RNA带领找到对应的DNA位点并剪切该段基因。将此技术应用在基因缺陷的位点上,CRISPR Cas9可以精确剪切对应基因并将携带的正确基因留在该位点替换原有基因。

不同于传统基因疗法,CRISPR Cas9技术能够修改基因,而不是引入补偿基因,降低了引入外源基因在体内的风险。由于被编辑的基因受天然启动子调控其转录,所表达的蛋白质适时适量。基因编辑技术的发明使基因修改的成本大幅度降低,效率显着提高。CRISPR很快成为投资人和创业者关注的新焦点,Intellia Therapeutics和Editas Medicine(由CRISPR Cas9发明人之一华人科学家张峰创立)两家公司都在2016年生物科技企业IPO榜单上位列前十(分别为第二和第五)。另一家专注于此技术的公司CRIPSPR Therapeutics也得到医药巨头拜耳的3800万美元B轮投资,累计融资1.4亿美元。

CRISPR所含的潜力不光能够解决基因缺陷,还有很多其他领域的延伸,Editas与Adverum合作开发基因编辑眼部疗法,与Juno联合开发CAR-T细胞疗法抵抗癌症,在能源、农业畜牧业领域也都存在很大潜力。但距离人体的临床应用仍有一些问题需要解决,比如脱靶的问题,Cas9在完成剪切后在体内的停留,编辑DNA过程对于同源介导修复(HDR)的依赖,以及是将细胞体外编辑回输体内,还是将CRISPR送入体内?如果送入体内,如何抵达目标组织细胞?这些问题都需要解决。

RNA领域重新升温

除基因编辑技术之外,RNA领域的研发也在逐步加温。RNA疗法的原理很直接简单,如果一个人不能足量生成某个蛋白质,或者生成损坏的蛋白质,那么在细胞内注入相应RNA就能弥补蛋白质表达的缺陷。然而RNA进入体内如何运输到特定细胞组织,运输过程中如何躲避免疫系统识别,进入细胞内如何仿制被溶酶体消化等问题,加上抗体、生长因子等其他生物药研发的大量机会,RNA一直以来并没有得到很高的瞩目。

基于RNA诱导细胞脱分化的发现(use mRNA to coax cells into a 'pluripotent‘), Derrick Rossi, Robert Langer,等人成立Moderna公司并很快得到资本追捧。2015年Moderna以5亿美元的高额融资使得RNA领域重新进入资本和创业者的视野。由于易于被学习复制,Moderna, BioNTech, RNARx等RNA公司很少发表科研成果,Mederna公司CEO StéphaneBancel在采访中也说到“Moderna is exploring several delivery technologies through its in-house team and partnerships with others — although he would not divulge details of the company's approach. ”People will figure out in 18 months where we are now when they see the patents,“ he says. Although at that point, he adds, even those methods will probably be out of date.”因此,RNA领域的突破还要拭目以待。

政策监管

中国制药行业先前以仿制药为主,医药公司所擅长的在于生产而很少有企业专注研发。正因为如此,政策层面对于医药公司的监管也着眼于生产环节,只有当自主生产不能满足市场需求的时候才可以委托加工生产。这样的背景环境下,中国诞生了一批具有很强生产实力的药厂,然而科学家,教授等研发专家即使有很好的创新专利,也没有机会投入生产。由于投资建厂资产很重,这样的政策背景不利于创新型生物科技公司的诞生和发展。医药行业的成长趋势是由注重生产逐渐转型为注重研发,以新药研发为目标的Biotech公司对于研发与生产的分离产生了需求。

2015年底药品上市许可持有人制度(Marketing Authorization Holder,MAH)在10省市试点,使创新研发机构和生产机构分开,为Biotech领域的创新提供了可能。在生产方面,国家药监局出台了仿制药质量一致性评价工作方案,要求仿制药的临床效用与原研药一致,参与质量一致性评价的药厂可以申请加入MAH试点。这两个政策的出台鼓励了Biotech公司的研发与药厂的高质量生产结合,发挥各自的长处。医保报销方面,自2009年以来,2016年再度修订医保目录,新药的收录也非常具有鼓励创新研发的作用,与之配套的国家谈判,仿制药价格参考等价格政策也对生物科技的发展有所影响。

References

1.Booth BL. This time may be different. Nature biotechnology. 2016;34(1):25-30.

2.Booth BL, Salehizadeh B. In defense of life sciences venture investing. Nature biotechnology. 2011;29(7):579-583.

3.Ledford H. CRISPR, the disruptor. Nature. 2015;522(7554):20-24.

4.Ledford H. First biosimilar drug set to enter US market. Nature. 2015;517(7534):253-254.

5.Rosenberg SA, Restifo NP. Adoptive cell transfer as personalized immunotherapy for human cancer. Science (New York, N.Y.)。 2015;348(6230):62-68.

6.Senior M. Biosimilars battle rages on, Amgen fights both sides. Nature biotechnology. 2013;31(4):269-270.

7.Sharma P, Allison JP. The future of immune checkpoint therapy. Science (New York, N.Y.)。 2015;348(6230):56-61.

8.Sternberg SH, Doudna JA. Expanding the Biologist's Toolkit with CRISPR-Cas9. Molecular cell. 2015;58(4):568-574.

9.Travis J. Making the cut. Science (New York, N.Y.)。 2015;350(6267):1456-1457.

其他数据信息参考:

投资界,健康界

微信号:生物制药小编,抗体圈,生物医药观察,药渡

The Dartmouth Institute for Health Policy and Clinical Practice

Dartmouth Atlas of Health Care

Dartmouth-Hitchcock Medical Center

Geisel School of Medicine at Dartmouth

Tuck School of Business at Dartmouth

Dartmouth College

Johns Hopkins School of Medicine

Johns Hopkins Bloomberg School of Public Health

Centers for Medicare & Medicaid Services

Arch Venture

IMS health

国家食品药品监督管理总局 CFDA

US Food and Drug Administration

来源:36氪 作者:潇程

为你推荐

资讯

资讯 圣因生物完成超 1.1 亿美元 B 轮融资,加速 RNAi 疗法全球布局

本轮融资由知名产业机构领投,国际主权基金、中国生物制药、君联资本等十余家机构跟投,全球制药巨头礼来公司战略入局,高瓴创投、启明创投等现有股东持续加码支持,融资规模创...

2025-12-12 16:59

资讯

资讯 投后估值达21.37亿元,实体瘤细胞治疗领军企业君赛生物递表港交所

君赛生物共有5款在研产品,其中核心产品也是进展最快的是GC101,正开展上市前的关键II期临床试验,有望成为国内首个获批上市的TIL细胞创新药

2025-12-12 09:24

资讯

资讯 ESMO-IO | ORR达41.7%!君赛生物GC101 TIL治疗晚期后线非小细胞肺癌I期数据首次公布

这不仅是全球首个无需高强度清淋化疗、无需IL-2给药的TIL疗法治疗肺癌的临床研究,也是国内首个公开披露该领域数据的注册性临床研究。

2025-12-12 09:17

资讯

资讯 君合盟生物启动重组 A 型肉毒毒素治疗成人上肢痉挛状态临床 III 期试验,并完成首例患者入组

该临床试验由复旦大学附属华山医院李放教授和上海市养志康复医院(即上海市阳光康复中心)靳令经教授联合牵头

2025-12-11 21:06

资讯

资讯 Medidata发布全新调研报告:临床试验AI应用价值凸显,超七成用户反馈“达到或超预期”

基于对来自全球制药公司、生物科技公司及合同研究组织(CRO)中超200位核心决策者的深度调研,报告显示,目前AI在改善患者招募、优化数据管理、控制运营成本和提升试验效率等方...

2025-12-11 20:57

资讯

资讯 近20年首个全新类别抗菌药物醋酸来法莫林纳入医保,开启中国成人社区获得性肺炎治疗普惠新篇章

该产品继2025年6月30日获得国家药品监督管理局批准用于治疗成人社区获得性肺炎(CAP)后又纳入国家医保目录

2025-12-11 20:50

资讯

资讯 专注 “生物学 + AI” ,普瑞基准完成超亿元 D 轮融资,加速 AI 驱动新药研发

本轮融资由信立泰、广投资本、申宏中恒基金联合领投,老股东金谷汇枫、聚翊投资持续跟投

2025-12-10 15:55

资讯

资讯 别把“嗜睡”当懒癌!新型促觉醒药翼朗清®获批,专注维持日间清醒

促觉醒药物翼朗清®(盐酸索安非托片)正式获得中国国家药品监督管理局(NMPA)批准,用于改善阻塞性睡眠呼吸暂停(OSA)伴有日间过度嗜睡(EDS)的成人患者的觉醒程度。

2025-12-10 11:04

资讯

资讯 复星医药将其GLP-1产品全球化权益授权辉瑞,总里程碑付款近150亿人民币

12月9日晚间,复星医药发布公告称,公司控股子公司药友制药、复星医药产业与辉瑞共同签订《许可协议》,(其中主要包括)由药友制药就口服小分子胰高血糖素样肽-1受体(GLP-1R)...

2025-12-10 09:12

资讯

资讯 Capricor Therapeutics公司宣布外泌体疗法Deramiocel在DMD三期中取得积极成果

近日,专注与外泌体疗法的Capricor Therapeutics(纳斯达克代码:CAPR)公司宣布其核心管线Deramiocel在杜氏肌营养不良症关键三期 HOPE-3 研究中取得积极成果。

2025-12-09 16:38

资讯

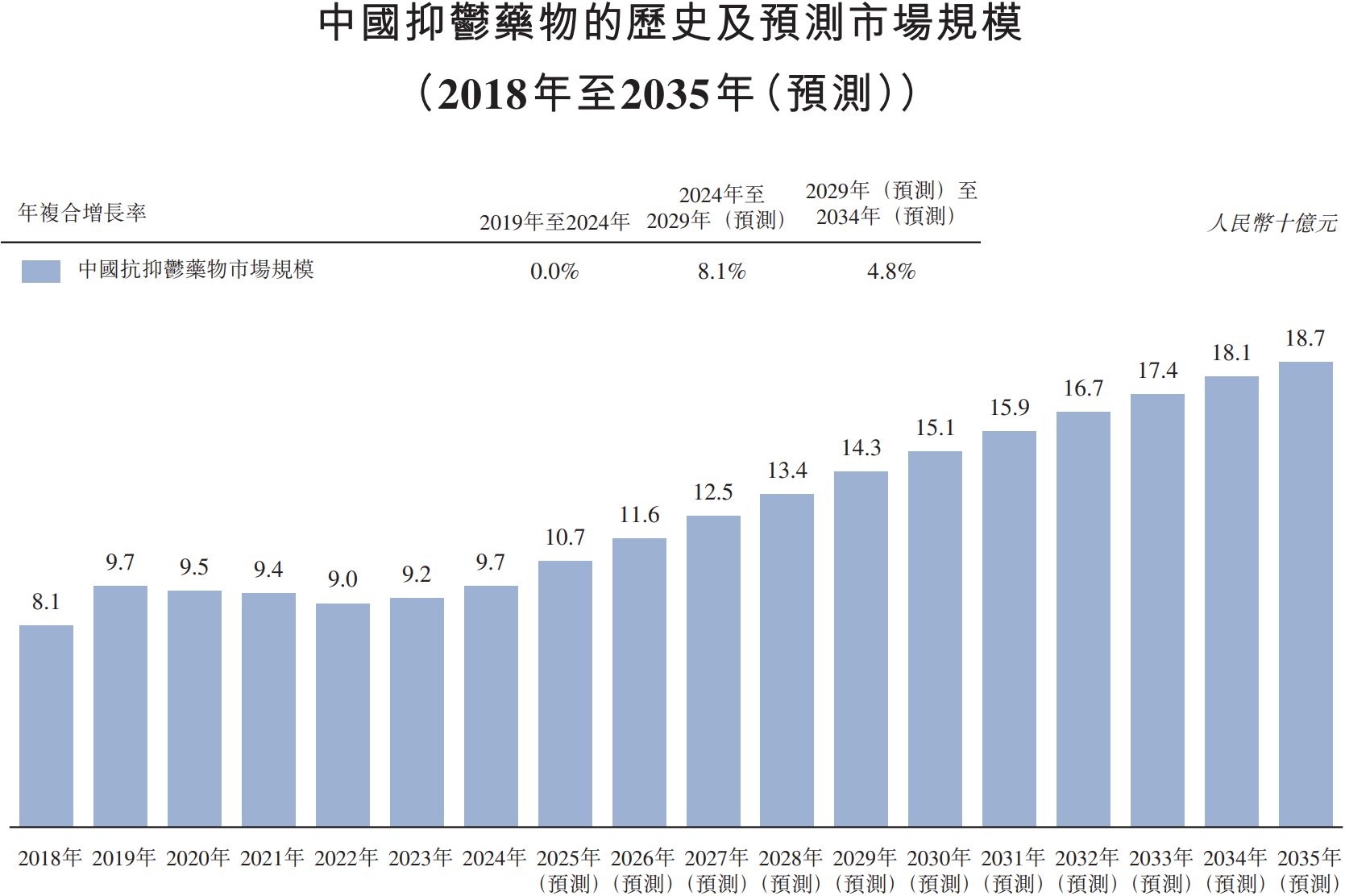

资讯 中药1类创新药剑指抑郁症治疗蓝海,远大医药GPN01360成功达到国内II期临床终点

国产抗抑郁症药物研发取得重大进展。近日,远大医药(0512 HK)的1 1类中药创新药GPN01360国内II期临床研究成功达到临床终点,产品表现出显

2025-12-08 18:27