农产品价格下降,农民对农化产品的需求降低,而农化产品供应商的竞争却日益白热化:无奈之下,并购成为了上选。去年12月,美国化工巨头陶氏化学与杜邦宣布1300亿美元的惊天大合并;今年2月,农业化学品生产商先正达看上了中国市场,被中国化工集团以逾430亿美元收购。

剩下的行业巨头:以转基因技术闻名的生物技术公司孟山都,化工制药公司拜耳,还有化工企业巴斯夫,也争相加入这并购的浪潮中。巴斯夫曾是杜邦的有力竞争者,也有意竞购先正达;孟山都也提出以470亿美元收购先正达。不过,他们都失败了。

但并购的脚步从未停止。拜耳在5月向孟山都发出收购要约;7月14日,拜耳提价至每股125美元再度示好孟山都;而同时,彭博报道,在因报价太低而拒绝了拜耳的第一次要约后,孟山都在考虑与巴斯夫旗下农业业务合并,已经开始商讨相关事宜。

拜耳再献殷勤

拜耳的核心领域集中在医药保健和农业领域,相比种子业务,拜耳的植物保护技术更为突出。因此,如果拜耳成功收购全球最大的种子企业孟山都,无疑会是对拜耳种子业务的极大强化。拜耳和孟山都的结缘会造就全球最大的种子和农用化学品厂商。

今年5月23日,拜耳提出以620亿美元现金收购孟山都,相比孟山都上一个交易日收盘价溢价20%。但两天后,孟山都拒绝了拜耳,称公司值得获得更高报价,而且收购要约未能解决潜在的融资和监管风险,但表示对进一步洽谈持开放态度。

7月14日(北京时间今天凌晨),拜耳再次发布声明称,将收购价由此前的每股122美元提升2.5%至125美元,总报价增至约650亿美元。声明中也提到,拜耳已经“全面解决孟山都在融资和监管方面的疑问”。孟山都此后回应称,公司董事会将评估拜耳新的收购要约,并咨询财务和法律顾问。

消息传出后,孟山都股价一度急速上涨近4%,但随后回落。

虽然拜耳在声明中称,最新报价已“充分把握了孟山都的内在价值”,但道琼斯报道提到,多位分析师认为,他们预计孟山都的公允估值在每股130美元到140美元。

艰难的收购之路上还有美国反垄断机构的审查这一关。拜耳为坚定成功收购的信心,提出了15亿美元反垄断反向分手费——这意味着,如果因为反垄断原因未获得政府审批导致收购失败,拜耳补偿孟山都15亿元。

巴斯夫的燃眉之急

拜耳急切追求孟山都,而另一边,孟山都考虑的“备选方案”——与巴斯夫旗下农业业务合并的对象巴斯夫,却反应有点平淡。

但巴斯夫绝非高枕无忧。作为全球销量最大的工业化学品制造商,这家市值730亿美元的公司的农业部门却是短板——彭博汇总的2015年财政收入显示,巴斯夫在农业领域的收入明显落后于其他巨头。虎视眈眈的合并后的陶氏杜邦是仅次于巴斯夫的第二大化工企业,更别说拜耳和孟山都强强联手了。

BASF农业销售

巴斯夫的股东们似乎认可孟山都提出的与巴斯夫旗下农业业务合并方案,周四,这一消息传出后,巴斯夫股价明显上涨。

BASFPrice

相比股价上的认可,巴斯夫管理层显得非常“傲娇”。巴斯夫副总裁Martin Brudermueller曾在新闻发布会上表态,拜耳计划收购孟山都不会对巴斯夫的商业计划产生影响,“我们不会被市场变化牵着鼻子走。”

来源:华尔街见闻 作者:陶旖洁

为你推荐

资讯

资讯 医药如何数智化?医药工业数智化转型实施方案(2025—2030年)发布

研发推广一批智能制药设备、检测设备,开发一批“小快轻准”医药工业软件或系统。支持创建医药工业数智技术应用验证与中试平台,集成推进共性技术攻关、软硬件适配验证测试、计...

2025-04-24 18:26

资讯

资讯 全球顶尖专家共话尿路上皮癌诊疗领域的新突破——第三届泌尿肿瘤临床研究大会会后会成功举办

2025年4月24日,北京——,“第三届泌尿肿瘤临床研究大会会后会”在北京成功举办。本次会议以“全球专家共话尿路上皮癌”为主题,汇聚了来自中外的顶尖泌尿肿瘤专家,围绕尿路上...

2025-04-24 16:26

资讯

资讯 全国预防接种日:“健康中国家,疫苗护万家”健康社区“免疫行动”促进计划启动

由新华网主办,中国医药卫生文化协会疫苗与健康分会、《中国社区医师》杂志联合支持的“健康中国家,疫苗护万家——健康社区‘免疫行动’促进计划”于4月23日在北京正式启动。

2025-04-24 14:07

资讯

资讯 带状疱疹疫苗“遇冷”,百克生物2024年净利润腰斩

近日,国内疫苗龙头企业百克生物发布2024年年报,数据显示,其报告期内实现营收12 29亿元,同比下降32 64%;归属于上市公司股东的净利润2 32亿元,同比下降53 67%。对于营收...

2025-04-23 12:59

资讯

资讯 重庆常用药联盟接续集采中选结果

近日,重庆常用药联盟接续集采中选情况公布,该联盟由重庆牵头,联合湖北、广西、海南、贵州、云南、青海、宁夏、新疆及新疆生产建设兵团等十省(区、市)开展的药品集中带量采...

2025-04-21 18:48

资讯

资讯 全周期智控慢病,诺和诺德与京东健康开启战略合作

2025年4月21日,全球领先的生物制药公司诺和诺德与京东健康在北京正式签署战略合作协议,标志着双方在糖尿病和体重管理领域的合作进入新阶段。依托诺和诺德百年深耕慢病领域的专...

2025-04-21 15:57

资讯

资讯 康方生物1类新药依若奇单抗上市申请获批,用于中重度斑块状银屑病成人患者

该药是我国第一个且唯一获批上市的IL-12 IL-23“双靶向”单克隆抗体新药,是康方生物自身免疫性疾病领域首个获批上市的一类新药。

2025-04-21 13:39

资讯

资讯 阿斯利康乳腺癌1类创新药卡匹色替片中国获批

该药适用于联合氟维司群用于转移性阶段至少接受过一种内分泌治疗后疾病进展,或在辅助治疗期间或完成辅助治疗后12个月内复发的激素受体(HR)阳性、人表皮生长因子受体2(HER2)...

2025-04-21 11:02

资讯

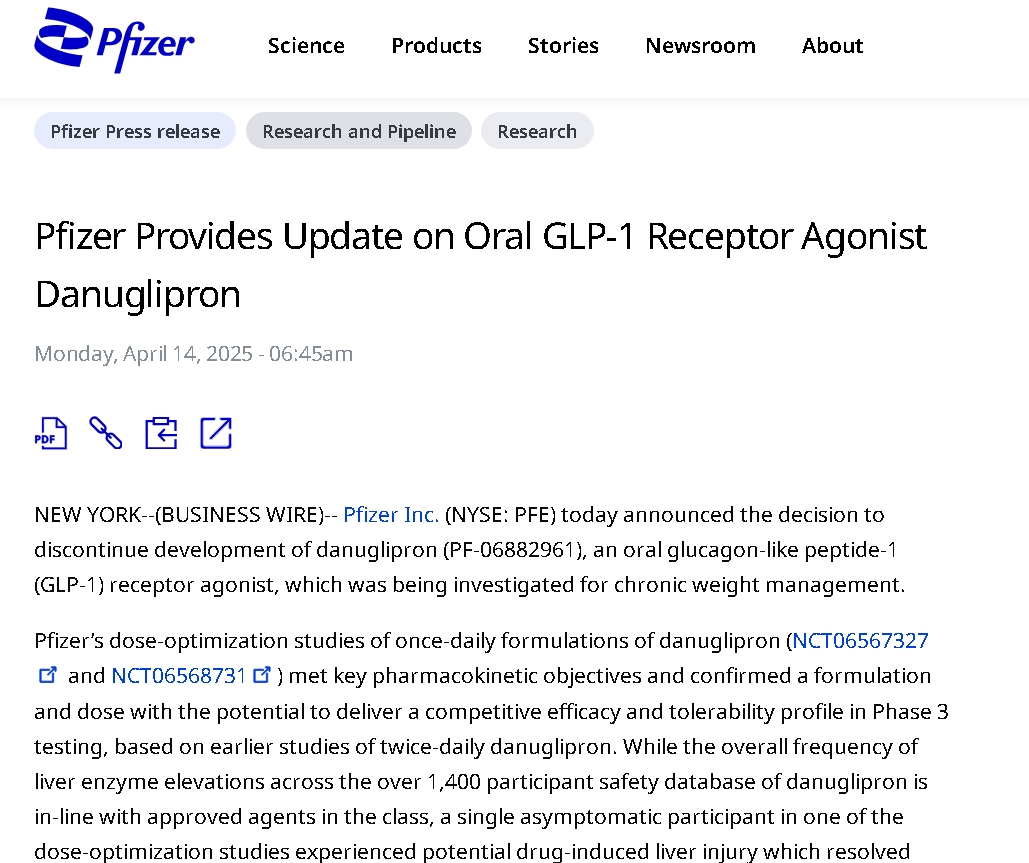

资讯 辉瑞宣布终止一款口服GLP-1减肥药的临床开发

近日,辉瑞在其官网宣布,决定终止开发口服胰高血糖素样肽-1受体(GLP-1R)激动剂Danuglipron(PF-06882961),原因系在一项有关用药剂量的临床试验中,一名患者出现了可能由该...

2025-04-21 10:29

资讯

资讯 福建省医保局印发单列门诊统筹支付医保药品目录(2024年版)

根据2024年6月发布的《福建省医保药品单列门诊统筹支付管理办法(试行)》,为了让参保患者无需住院、在门诊就医也能用上国家谈判药品、享受医保待遇,将适用于门诊治疗、使用周...

2025-04-20 13:34

资讯

资讯 首批中国消费名品名单,医药健康企业有哪些?

近日,工业和信息化部办公厅发布首批中国消费名品名单,分为中国消费名品名单和中国消费名品成长企业名单。首批中国消费名品名单共包括93个企业品牌和43个区域品牌。中国消费名...

2025-04-20 11:17